Wartość godziwa: w jaki sposób ustalamy wartość danego instrumentu

23 listopada 2017 • By Bartek StempelWartość godziwa

W sprawozdaniach finansowych bardzo często możemy spotkać się z określeniem: że dany instrument/aktywa/pasywa wyceniane są w wartości godziwej. Tylko co to oznacza? Czym jest wartość godziwa? W jaki sposób dana instytucja dokonuje wyceny? Gdzie możemy znaleźć odpowiedź na to pytanie? Oczywiście najlepiej poszukać u źródła. Czyli dokładnie przejrzeć sprawozdania finansowe spółek. W nich znajdziemy odpowiedź na nasze pytanie.

Z pewnością zastanawiacie się dlaczego piszę Wam artykuły o jakimś zamortyzowanym koszcie (skorygowanej cenie nabycia), sprawozdaniu z całkowitych dochodów, wartości godziwej, efektywnej stopie procentowej, IRR? A po co to komu? Niebawem wchodzą nowe regulacje dotyczące banków i w regulacjach znajdziemy sporo takich zwrotów. Dlatego warto je znać, żeby dokładnie dowiedzieć się co nas czeka i zadecydować czy dany bank xyz jest potencjalną szansą inwestycyjną. Więcej dowiecie się z pierwszego wpisu o cyklu edukacyjnym poniżej. Tam macie przedstawione wszystkie informacje.

Wartość godziwa: cykl edukacyjny

To jest wpis z cyklu edukacyjnego:

„W gąszczu informacji regulacji bankowych”

- W gąszczu informacji regulacji bankowych

- Wartość godziwa: w jaki sposób ustalamy wartość danego instrumentu<— jesteś tutaj

- Efektywna stopa procentowa: po co to komu?

- Wycena w zamortyzowanym koszcie: w jaki sposób wyceniamy instrumenty finansowe

- IRR: podstawowy wzór, excel, amortyzacja kosztów

- Skonsolidowane sprawozdanie z całkowitych dochodów

- Zmiana MSR 39 na MSSF 9: chudsze banki?

Wartość godziwa: definicja

Już jesteśmy po słowie wstępu, dlatego zerknijmy na pierwszą definicję. Czyli czym jest wartość godziwa i jak opisana jest w sprawozdaniu finansowym banku Millenium:

Wartość godziwa to cena, którą otrzymano by za sprzedaż składnika aktywów lub zapłacono by za przeniesienie zobowiązania w transakcji przeprowadzonej na zwykłych warunkach na głównym (lub najkorzystniejszym) rynku na dzień wyceny w aktualnych warunkach rynkowych (tj. cena wyjścia) bez względu na to, czy cena ta jest bezpośrednio obserwowalna lub oszacowana przy użyciu innej techniki wyceny. W zależności od kategorii klasyfikacji aktywów i zobowiązań finansowych do danego poziomu hierarchii, stosuje się przy tym różnorodne metody ustalania ich wartości godziwej.

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

Jak to zawsze bywa z definicjami, jest trochę zagmatwana, ale pogrubiłem Wam dwie najważniejsze rzeczy, które zgłębimy w kolejnych artykułach:

-

- wartość godziwa to transakcja przeprowadzana na zwykłych warunkach na głównym rynku (najkorzystniejszym)

- mamy hierarchię 3-poziomową stosowaną do wyceny wartości godziwej

Przyjrzyjmy się teraz dokładnie poszczególnym kryteriom w kolejnym akapicie.

Wartość godziwa: poziom hierarchii

W ustaleniu dokładnej wartości godziwej potrzebna jest hierarchia. Czyli w naszym przypadku będzie to 3 poziomowa drabina. Prezentująca sposoby wyceniania wartości godziwej od najprostszej (najczęściej stosowanej) do najtrudniejszej (stosowanej do instrumentów, które trudniej wycenić). Popatrzmy teraz na informacje, które znajdziemy w sprawozdaniu finansowym Millenium: (poniżej jest opisany poziom 1: jeżeli nie lubisz czytać informacji ze sprawozdań (a powinieneś) to polecam tylko przeczytać pogrubione zaznaczenia)

Najlepszym odzwierciedleniem wartości godziwej instrumentów finansowych jest ich wartość rynkowa, która jest możliwa do otrzymania w przypadku sprzedaży aktywa lub do zapłaty w przypadku transferu zobowiązania w korzystnej dla obu stron transakcji rynkowej (cena wyjścia). W przypadku wielu produktów i transakcji, dla których wartość rynkowa wzięta bezpośrednio z kwotowań aktywnego rynku (marking-to-market) nie jest dostępna, wartość godziwa musi być szacowana za pomocą wewnętrznych modeli opartych na dyskontowaniu przepływów finansowych (marking-to-model). Przepływy finansowe dla różnych instrumentów są wyznaczane zgodnie z ich indywidualną charakterystyką, a czynniki dyskontujące uwzględniają zmiany w czasie zarówno rynkowych stóp procentowych, jak i marż.

Zgodnie z MSSF 13 „Wycena wartości godziwej” Grupa stosuje techniki wyceny, które są odpowiednie do okoliczności i w przypadku których są dostępne dostateczne dane do wyceny wartości godziwej, przy maksymalnym wykorzystaniu odpowiednich obserwowalnych danych wejściowych i minimalnym wykorzystaniu nieobserwowalnych danych wejściowych, a mianowicie:

- wycena oparta o dane w pełni obserwowalne (kwotowania aktywnego rynku);

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

Z powyższego cytatu powinniśmy zapamiętać jedną bardzo ważną rzecz: poziom 1 wyceny wartości godziwej to wycena oparta o dane w pełni obserwowalne (czyli informacje, które znajdziemy na aktywnym rynku. Przykładowo notowania giełdowe spółki, notowania obligacji.). w Kolejnym akapicie pokaże Wam bardzo ciekawą grafikę z PKOBP dotyczącą wyceny poziomu drugiego.

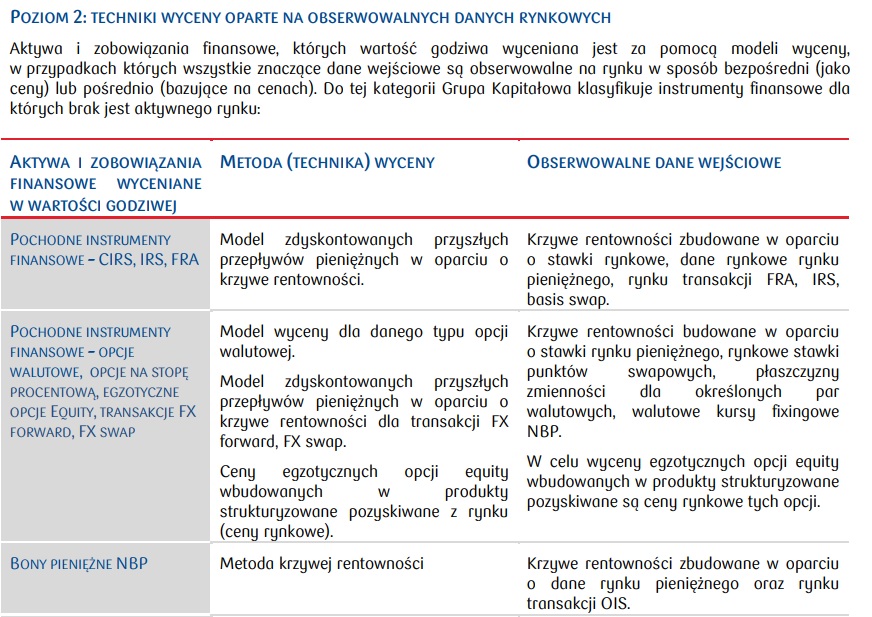

Wartość godziwa: poziom 2 wyceny

Jeżeli dana spółka nie posiada danych z aktywnego rynku, to może skorzystać z drugiego poziomu wyceny wartości godziwej. Zerknijcie sobie na poszczególne instrumenty oraz metody ich wyceny:

(kliknij, aby powiększyć w nowym oknie)

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

W sprawozdaniu znajdziecie więcej instrumentów. Tutaj wkleiłem Wam tylko pierwsze trzy z góry. Zerknijmy teraz na ostatni poziom wyceny. Czyli poziom 3 w kolejnym akapicie.

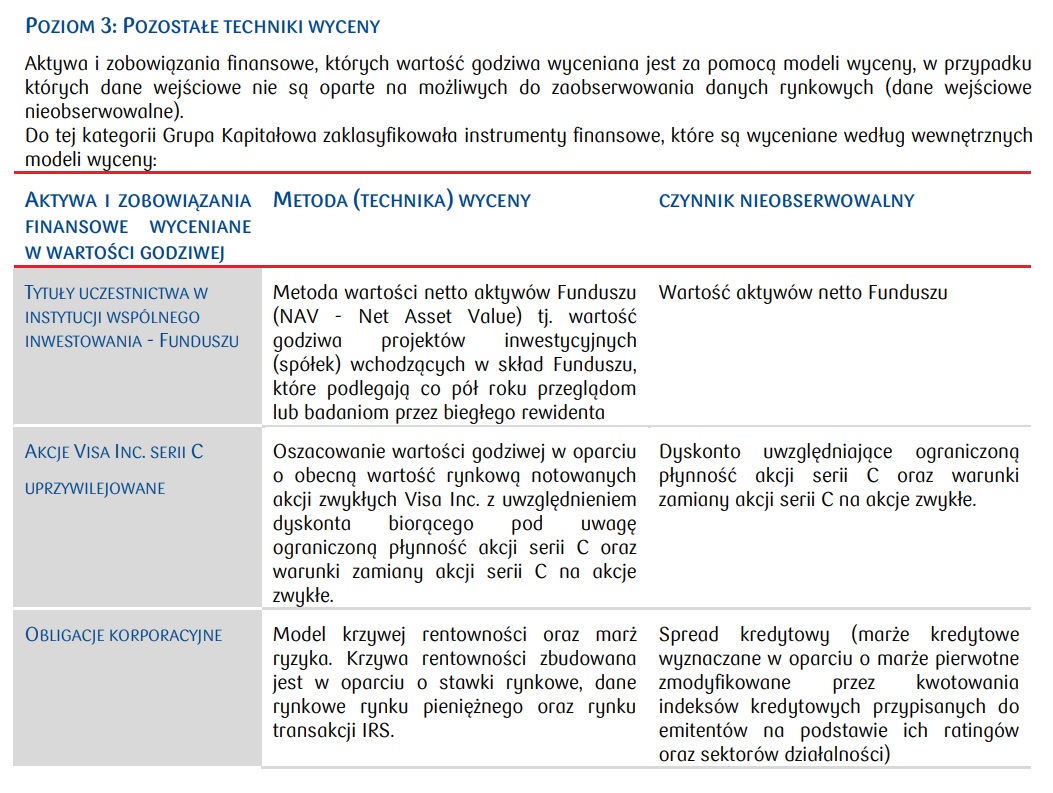

Wartość godziwa: poziom 3 wyceny

W momencie gdy nie posiadamy danych z aktywnego rynku, które można włożyć do modelu. To używamy poziomu trzeciego do wyceny wartości godziwej danych instrumentów. Zgodnie z poniższą grafiką:

(kliknij, aby powiększyć w nowym oknie)

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

Jak możemy zauważyć, w pierwszej kolumnie i wierszu drugim jest nazwa akcje visa. Dlatego warto wspomnieć o tym, że w 2016 roku bank PKOBP dokonał aktualizacji dochodów całkowitych z rozliczenia VISA ltd. na kwotę 636,1 miliona. Poniżej informacja:

Zmniejszenie w 2016 roku innych dochodów całkowitych z tytułu aktualizacji wartości aktywów finansowych dostępnych sprzedaży w wysokości 636,1 miliona (przed opodatkowaniem) dotyczyło przede wszystkim rozliczenia transakcji Visa Ltd. (szczegółowo opisano w nocie „Inwestycyjne papiery wartościowe dostępne do sprzedaży”).

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

Wartość godziwa a wartość bilansowa

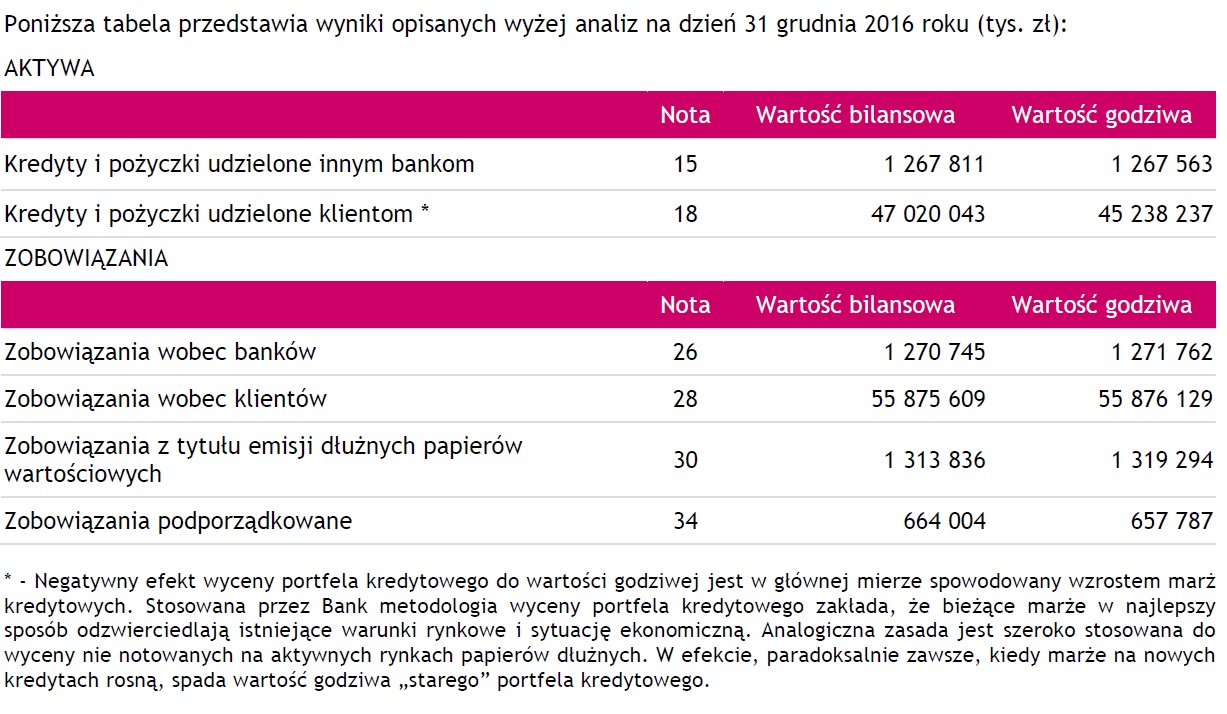

Teraz zerkniemy sobie na wartość godziwą kredytów i pożyczek w banku. Jak myślicie, łatwo jest wycenić portfel kredytowy do wartości godziwej? W szczególności, że bank często zmienia marże (dla nowych produktów), zmieniają się stopy procentowe. Popatrzmy na informację ze sprawozdania:

Kredyty i pożyczki udzielone klientom

Wartość godziwa instrumentów tego rodzaju bez określonego harmonogramu spłat, ze względu na ich krótkoterminowy charakter oraz stabilną w czasie politykę Grupy w odniesieniu do tego portfela, jest zbliżona do wartości bilansowej. Dla zmienno-procentowych produktów leasingowych wartość godziwą oszacowano poprzez skorygowanie wartości bilansowej o zdyskontowane przepływy wynikające z różnicy marż. Wartość godziwa instrumentów o określonym terminie zapadalności została oszacowana poprzez zdyskontowanie związanych z nimi przepływów finansowych w terminach i na warunkach wynikających z umów przy zastosowaniu bieżących stóp zero kuponowych oraz marż na ryzyko kredytowe. W przypadku kredytów mieszkaniowych, ze względu na ich długoterminowy charakter, do oszacowania przyszłych przepływów finansowych dodatkowo zostały uwzględnione: efekt wcześniejszej spłaty oraz ryzyko płynności w walutach obcych.

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

A teraz zerknijmy sobie na liczby:

(kliknij, aby powiększyć w nowym oknie)

Źródło: Skonsolidowane sprawozdanie finansowe za 2016 rok

Jak możemy zauważyć, wartość bilansowa na pozycji: kredyty i pożyczki udzielone klientom różni się o ponad 1,5 miliarda w porównaniu do wartości godziwej. Koniecznie sobie zobaczcie uzasadnienie banku co do różnicy w obu wartościach (oznaczone *).

Wartość godziwa: podsumowanie

Żeby dobrze zrozumieć informacje zawarte w sprawozdaniu finansowym powinniśmy wiedzieć czym jest wartość godziwa. W szczególności powinniśmy się zapoznać z różnymi metodami wyceny instrumentów do wartości godziwej. W kolejnym wpisie przedstawię Wam informacje o tym w jaki sposób wycenia się instrumenty finansowe w wysokości zamortyzowanego kosztu.

Czego mogliśmy się nauczyć w tym wpisie?

- czym jest wartość godziwa w definicji

- zapoznaliśmy się z trzema poziomami hierarchii wyceny

- w jaki sposób ujmowane są kredyty i pożyczki w bilansie banku

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

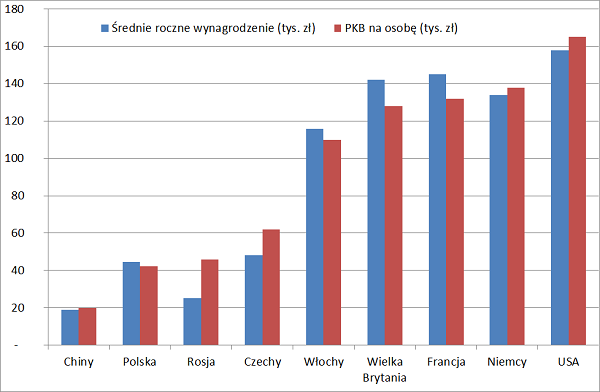

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS