Skonsolidowane sprawozdanie z całkowitych dochodów

11 stycznia 2018 • By Bartek StempelSprawozdanie z całkowitych dochodów

W przedostatnim artykule zajmiemy się sprawozdanie z całkowitych dochodów. Bardzo często pomijane sprawozdanie przez analityków. Dlatego sprawdzę czy możemy coś ciekawego wyczytać ze sprawozdania. A dokładnie to zerkniemy na definicję i przykłady z kilku spółek.

Z pewnością zastanawiacie się dlaczego piszę Wam artykuły o jakimś zamortyzowanym koszcie (skorygowanej cenie nabycia), sprawozdaniu z całkowitych dochodów, wartości godziwej, efektywnej stopie procentowej, IRR? A po co to komu? Niebawem wchodzą nowe regulacje dotyczące banków i w regulacjach znajdziemy sporo takich zwrotów. Dlatego warto je znać, żeby dokładnie dowiedzieć się co nas czeka i zadecydować czy dany bank xyz jest potencjalną szansą inwestycyjną. Więcej dowiecie się z pierwszego wpisu o cyklu edukacyjnym poniżej. Tam macie przedstawione wszystkie informacje.

Sprawozdanie z całkowitych dochodów: cykl

To jest wpis z cyklu edukacyjnego:

„W gąszczu informacji regulacji bankowych”

- W gąszczu informacji regulacji bankowych

- Wartość godziwa: w jaki sposób ustalamy wartość danego instrumentu

- Efektywna stopa procentowa: po co to komu?

- Wycena w zamortyzowanym koszcie: w jaki sposób wyceniamy instrumenty finansowe

- IRR: podstawowy wzór, excel, amortyzacja kosztów

- Skonsolidowane sprawozdanie z całkowitych dochodów<— jesteś tutaj

- Zmiana MSR 39 na MSSF 9: chudsze banki?

Sprawozdanie z całkowitych dochodów: definicja

Na dobry początek sprawdźmy jak wyglądają definicja z dwóch kluczowych źródeł.

Pierwsza z Investopedi:

Inne całkowite dochody są wydzielone z zysku netto, ponieważ transakcje w nich zawarte są niecodzienne i nie są generowane poprzez normalną działalność operacyjną.

Źródło: Investopedia

Taka informacja już nam sporo mówi, dlaczego mamy rachunek z całkowitych dochodów. Są to dochody, które nie są generowane przez normalną działalność operacyjną. Czyli wyklucza on nam rzeczy nie związane bezpośrednio z biznesem. Zerknijmy teraz na drugą definicję z Accounting tools:

Przychody, koszt, zyski lub straty pojawiają się w rachunku całkowitych dochodów kiedy nie zostały one jeszcze zrealizowane. Dana transakcja została zrealizowana np. w momencie gdy dana inwestycja została sprzedana. Tak więc, jeżeli twoja firma zainwestowała w obligacje i wartość obligacji zmieniła się. To zapisujesz zmianę wartości obligacji jako zysk lub stratę w innych całkowitych dochodach. W momencie gdy sprzedasz obligację, zrealizowałeś stratę lub zysk związany z daną obligacją. Wtedy masz możliwość przeniesienia zysku lub straty z rachunku całkowitych dochodów do rachunku zysków lub strat. Z uwagi na fakt, że jest już dana pozycja twoim zyskiem.

Źródło: Accounting tools

Druga bardzo istotna rzecz: zmianę wartości instrumentów finansowych wykazuje się w całkowitych dochodach. Warto o tym wiedzieć i patrzeć co znajduje się w poszczególnych spółkach. Bo przykładowo spółka może mieć ogromną stratę na zmianie wartości obligacji albo wielki zysk. A nie będzie to ujęte w zysku netto.

Sprawozdanie z całkowitych dochodów: sprawozdanie

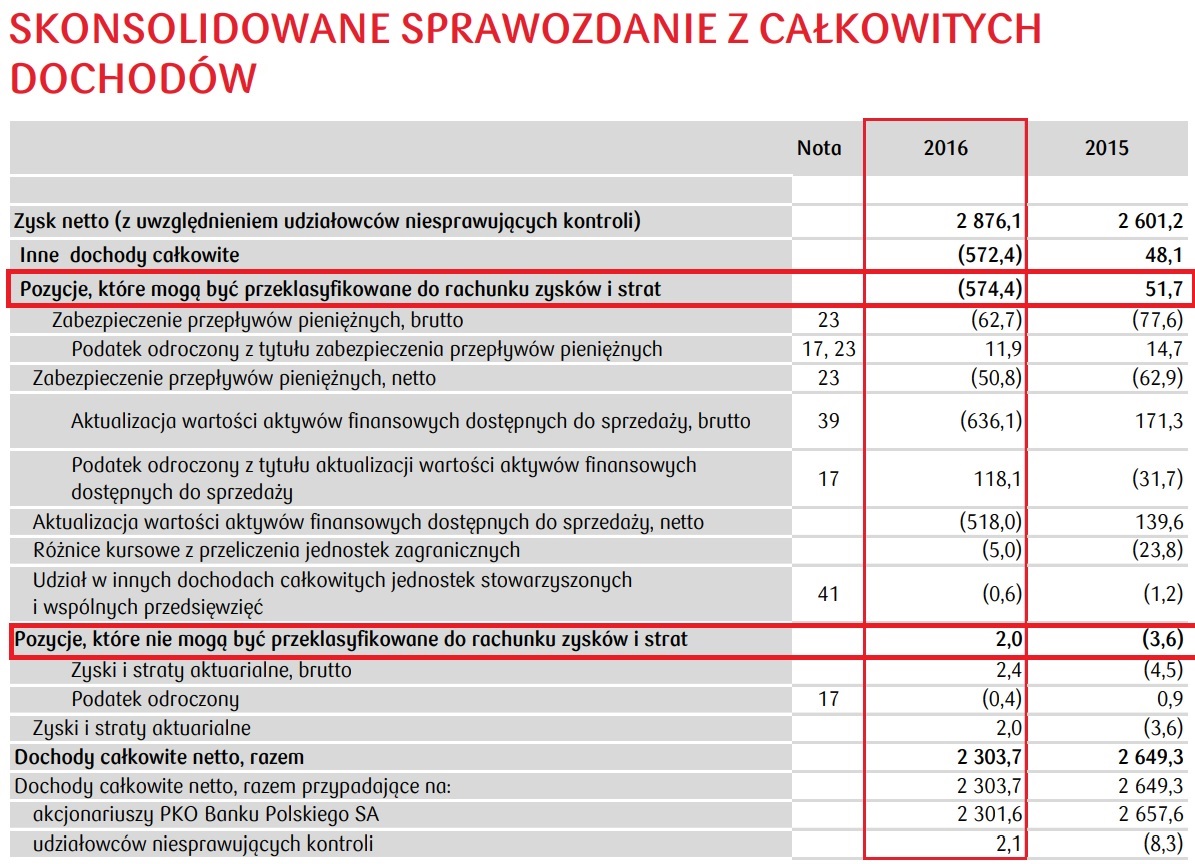

Zerknijmy teraz na skonsolidowane sprawozdanie z całkowitych dochodów. A w szczególności na pozycję, która informuje nas o tym, że może być ona przeklasyfikowana do rachunku zysków i strat. Na początek wycinek informacji ze sprawozdania PKOBP:

„Wtedy masz możliwość przeniesienia zysku lub straty z rachunku całkowitych dochodów do rachunku zysków lub strat”.

Poniżej zamieszczam Wam grafikę ze sprawozdania finansowego PKOBP. Gdzie zaznaczyłem Wam dwie opcje 1) pozycja, która może być przeklasyfikowana a 2) pozycja, która nie może być przeklasyfikowana do rachunku zysków i strat:

(kliknij, aby powiększyć w nowym oknie)

Źródło: PKOBP

Jak możemy zauważyć, mamy jedną bardzo dużą pozycję:

- aktualizacja wartości aktywów finansowych dostępnych do sprzedaży

Więcej możecie sobie doczytać w notach PKOBP. Link znajdziecie pod grafiką. Teraz przejdziemy do szerszego spojrzenia na sprawozdanie z całkowitych dochodów.

Sprawozdanie z całkowitych dochodów: wideo

Zachęcam Was do obejrzenia tego wideo. Pierwsze wideo informuje nas o dochodach całkowitych. Dodatkowo w wideo macie wyjaśnione w jaki sposób tworzy się rachunek całkowitych dochodów. W podziale na trzy wersje:

- odrębne (rachunek zysków i strat i dochodów całkowitych)

- łączone (łącznie rzis i rachunek dochodów całkowitych)

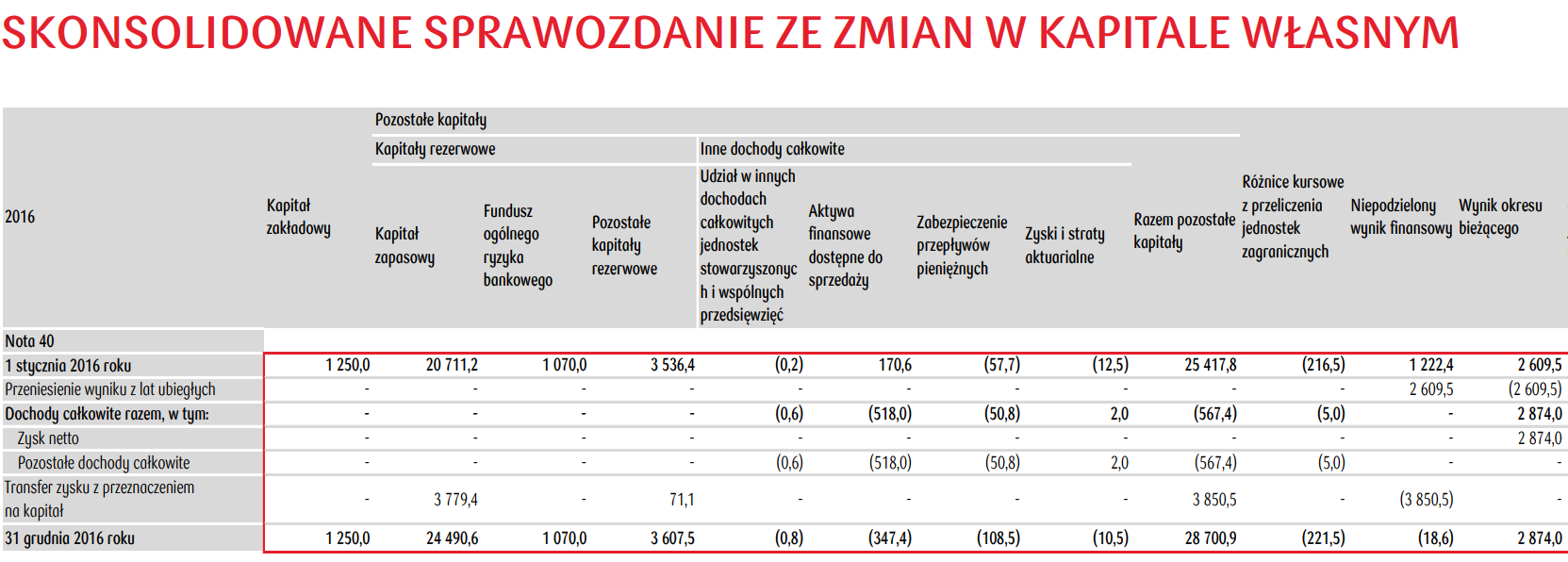

- informacje w rachunku zmian w kapitale własnym (poniżej wrzucam dodatkowo grafikę)

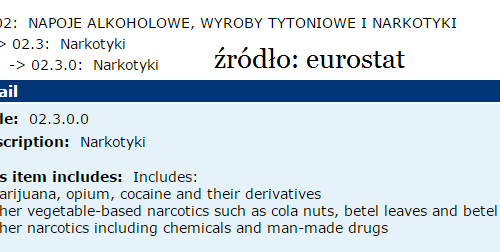

Grafika jest okrojona, więc zachęcam do zerknięcia na sprawozdanie finansowe banku. Na stronie 7 link Zobaczcie pozycję Aktywa finansowe dostępne do sprzedaży (mamy – 518 milinów złotych) Normalnie tego byśmy nie mieli w rachunku zysków i strat.

(kliknij, aby powiększyć w nowym oknie)

Źródło: PKOBP

Źródło: PKOBP

W tym filmiku znajdziemy informację o tym, co zawierają inne całkowite dochody. I wyjaśnienie dlaczego niektóre pozycje znajdują się w innych dochodach całkowitych zamiast w rachunku zysków i strat.

Sprawozdanie z całkowitych dochodów: MSR 1

MSR 1 pokazuje nam co dokładnie powinniśmy zawrzeć w sprawozdaniach finansowych spółki. A dokładnie to klasyfikuje poszczególne pozycje. Poniżej pozostawiam Wam informację co powinniśmy znaleźć w innych całkowitych dochodach:

Inne całkowite dochody obejmują pozycje przychodów i kosztów (w tym korekty wynikające z przeklasyfikowania), które nie zostały ujęte jako zyski lub straty zgodnie z tym, jak tego wymagają lub na co zezwalają inne MSSF.

Składniki innych całkowitych dochodów obejmują:

a) zmiany w nadwyżce z przeszacowania (zob. MSR 16 Rzeczowe aktywa trwałe oraz MSR 38 Wartości niematerialne),

b) zyski i straty aktuarialne z tytułu programu określonych świadczeń ujęte zgodnie z paragrafem 93A MSR 19 Świadczenia pracownicze,

c) zyski i straty wynikające z przeliczenia pozycji sprawozdania finansowego jednostki działającej zagranicą (zob. MSR 21 Skutki zmian kursów wymiany walut obcych),

d) zyski i straty z tytułu przeszacowania składników aktywów finansowych dostępnych do sprzedaży (zob. MSR 39 Instrumenty finansowe: ujmowanie i wycena),

e) efektywną część zysków i strat związanych z instrumentem zabezpieczającym w ramach zabezpieczania przepływów pieniężnych (zob. MSR 39).

Źródło: Euro-LEX

Pogrubiłem Wam w ramce dwa punkty:

- d: czyli zyski i straty z przeszacowania składników aktywów (poniżej znajdziecie grafikę ze sprawozdania finansowego)

- e: część zysków i strat związaną z zabezpieczeniem PP (poniżej rachunkowość zabezpieczeń forte)

Poniżej informacja ze sprawozdania z całkowitych dochodów Forte o rachunkowości zabezpieczeń. Dlaczego? Bo jest to działanie spółki, które nie jest typowym działaniem operacyjnym:

Spółka zajmuje się produkcją i dystrybucją mebli. Dlatego stosowanie rachunkowości zabezpieczeń nie pojawi się od razu w rachunku zysków i strat. Tylko w pozycji innych skonsolidowanych całkowitych dochodów.

Sprawozdanie z całkowitych dochodów: przeszacowanie aktywów

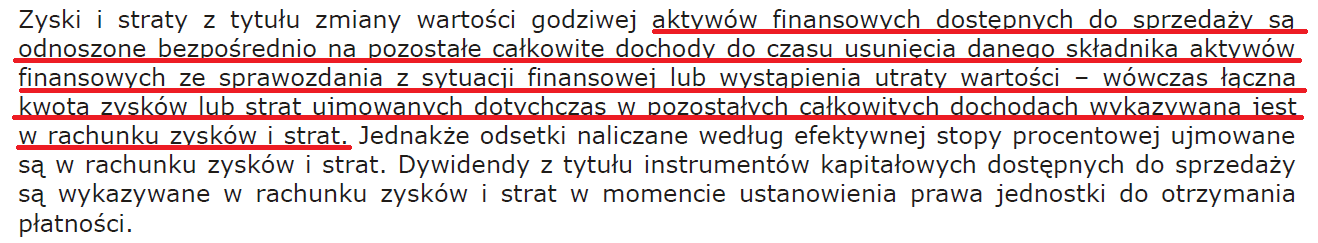

W sprawozdaniach banków możemy znaleźć informację jak podchodzą do przeszacowania aktywów. W jaki sposób aktywa są wyceniane. Poniżej informacja ze sprawozdania mBank:

Źródło: Sprawozdanie finansowe mBank za 2016 rok

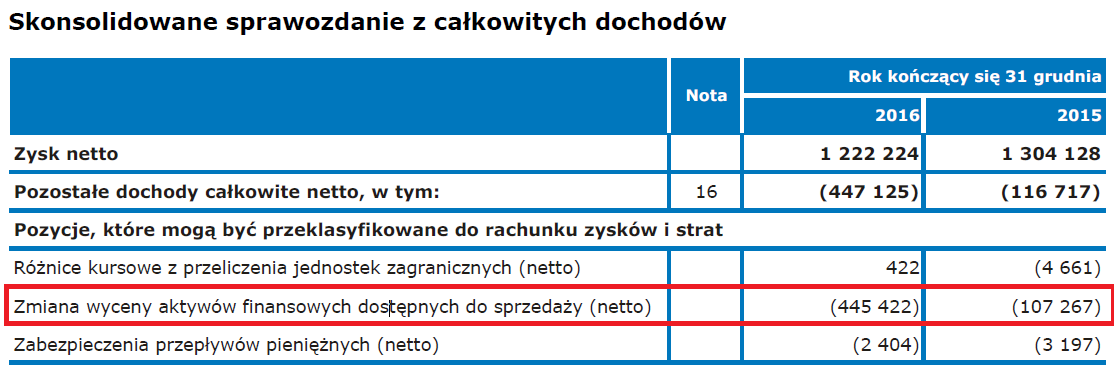

Czyli jak mamy aktywa finansowe to odsetki wpadają do rachunku zysków i strat a wartość aktywów wzrost/spadek wpada do sprawozdania z całkowitych dochodów. Poniżej grafika z konkretnymi liczbami:

Źródło: Sprawozdanie finansowe mBank za 2016 rok

Jak widać na powyższym. Mamy stratę 445 milionów z tytułu wyceny aktywów finansowych dostępnych do sprzedaży.

Sprawozdanie z całkowitych dochodów: podsumowanie

Gdzie uciekły nam zyski? Gdzie czają się potencjalne straty? W niektórych przypadkach sprawozdanie z całkowitych dochodów może nam pomóc zrozumieć w jaki sposób ujmowane są różnice w wycenie danego instrumentu. Warto znać takie szczegóły. Bo im głębiej w las, tym więcej znajdziemy takich szczegółów, wartych odnotowania.

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

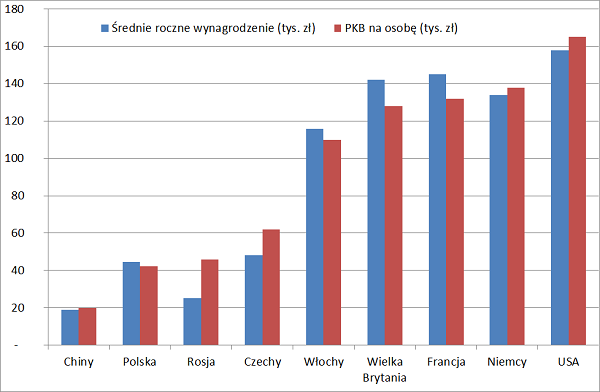

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS