Wycena w zamortyzowanym koszcie: w jaki sposób wyceniamy instrumenty finansowe

27 grudnia 2017 • By Bartek StempelWycena w zamortyzowanym koszcie

W pierwszym wpisie przyjrzeliśmy się w jaki sposób wygląda wycena w wartości godziwej, w drugim powtórzyliśmy informację dotyczące efektywnej stopy procentowej. Dzisiaj przyszedł czas na to, żeby zerknąć jak wygląda wycena w zamortyzowanej koszcie. Powiem Wam, że ciężko ogarnąć wszystkie niuanse w sprawozdaniach finansowych. Jest tyle informacji, że nie jednego mogłoby to przyprawić o ból głowy. A jak wiadomo, jeżeli chce się dobrze zrozumieć dany biznes. Trzeba włożyć sporo czasu w naukę.

Z pewnością zastanawiacie się dlaczego piszę Wam artykuły o jakimś zamortyzowanym koszcie (skorygowanej cenie nabycia), sprawozdaniu z całkowitych dochodów, wartości godziwej, efektywnej stopie procentowej, IRR? A po co to komu? Niebawem wchodzą nowe regulacje dotyczące banków i w regulacjach znajdziemy sporo takich zwrotów. Dlatego warto je znać, żeby dokładnie dowiedzieć się co nas czeka i zadecydować czy dany bank xyz jest potencjalną szansą inwestycyjną. Więcej dowiecie się z pierwszego wpisu o cyklu edukacyjnym poniżej. Tam macie przedstawione wszystkie informacje.

Wycena w zamortyzowanym koszcie: cykl

To jest wpis z cyklu edukacyjnego:

„W gąszczu informacji regulacji bankowych”

- W gąszczu informacji regulacji bankowych

- Wartość godziwa: w jaki sposób ustalamy wartość danego instrumentu

- Efektywna stopa procentowa: po co to komu?

- Wycena w zamortyzowanym koszcie: w jaki sposób wyceniamy instrumenty finansowe<— jesteś tutaj

- IRR: podstawowy wzór, excel, amortyzacja kosztów

- Skonsolidowane sprawozdanie z całkowitych dochodów

- Zmiana MSR 39 na MSSF 9: chudsze banki?

Powyższy cykl edukacyjny powstaje w ramach współpracy z Michałem Stopką. Michał jest moim mentorem (info): partnerem kilku cykli edukacyjnych. Między innymi tego. Więcej na temat jego ponad dwudziestoletniego doświadczenia jako inwestor indywidualny, analityk akcji/ współodpowiedzialny za wyniki inwestycyjne części portfela ING OFE przeczytacie tutaj.

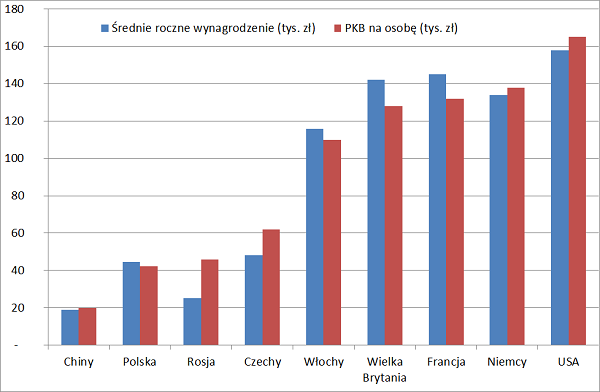

Marzeniem Michała jest zbudowanie silnie wyedukowanego ekonomicznie społeczeństwa. Jest to jeden z kluczowych elementów, dzięki któremu Michał chce podwoić zarobki/PKB w Polsce. I sprawić aby miliony Polaków wróciły z imigracji do Polski. W tym celu Michał od 2007 roku prowadzi swojego bloga, gdzie już stworzył (i dalej tworzy) bazę wiedzy na temat inwestowania, gospodarki i demografii: www.michalstopka.pl. Generalnie rzeczy ważnych dla każdego jak i dla przyszłości Polski. W tym celu stworzył między inny ten wpis: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić? oraz poniższe cykle edukacyjne:

- „Kiedy hossa/ bessa, boom/ recesja i inflacja/ dezinflacja? Kiedy kupić akcje, obligacje lub surowce? Zależność inflacja i PKB!”

- „Co warto wiedzieć inwestując w ETF na polskie obligacje skarbowe?”

W szczególności Michał stawia na rozwój rynku kapitałowego i przedsiębiorczości, nie tylko słownie. Również zaangażował się finansowo w pomoc przy rozwoju mojego bloga. Będąc partnerem tego cyklu edukacyjnego. Pamiętajcie, decyzja każdego z Was o tym czy pomożecie drugiej osobie, może wpłynąć na losy naszego kraju. Tylko powstaje pytanie, ilu nas będzie? I czy będziemy wspólnie walczyć o dobro nas wszystkich. Pojedynczo jesteśmy tylko nic nieznaczącymi jednostkami. W grupie tworzymy ogromną siłę, która ma wpływ na przebieg spraw w Polsce.

Wycena w zamortyzowanym koszcie: definicja

Zaczniemy od definicji znajdującej się w MSR 39. Jeżeli wiele nie zrozumiecie to nie przerażajcie się. Sam niektórych zwrotów dobrze nie rozumiem.

Zamortyzowany koszt składnika aktywów finansowych lub zobowiązania finansowego jest to kwota, w jakiej składnik aktywów finansowych lub zobowiązanie finansowe wycenia się w momencie początkowego ujęcia, pomniejszona o spłaty kapitału oraz powiększona lub pomniejszona o ustaloną z zastosowaniem efektywnej stopy procentowej skumulowaną amortyzację wszelkich różnic pomiędzy wartością początkową a wartością w terminie wymagalności, oraz pomniejszona o wszelkie odpisy (bezpośrednio lub przez rachunek rezerw) z tytułu utraty wartości lub nieściągalności.

Źródło: MSR 39

Na samym początku powinniśmy kojarzyć słowa:

-

- efektywna stopa procentowa (o tym możecie dowiedzieć się z poprzedniego wpisu)

-

- skumulowana amortyzacja

- pomniejszenie o spłatę kapitału

Bezstresowo przejdźmy do kolejnego akapitu. Z niego dowiemy się dlaczego koszty kredytów/pożyczek są amortyzowane.

Wycena w zamortyzowanym koszcie: amortyzacja kosztów kredytu

Teraz przetłumaczę Wam jeden akapit ze strony accountingcoach, opisujący w bardzo prosty sposób dlaczego koszty kredytów/pożyczek są amortyzowane. I w jaki sposób jest to robione. Ważniejsze rzeczy zostaną pogrubione. Chociaż polecam przeczytać całość, żeby dobrze zrozumieć co poeta miał na myśli:

W momencie gdy mamy wysokie koszty pożyczki/kredytu, muszą one być amortyzowane z uwagi na fakt zasady współmierności przychodów i kosztów. Innymi słowy, wszystkie koszty pożyczki/kredytu muszą być przyporządkowane do okresów księgowych w momencie trwania pożyczki. Doprecyzowując: załóżmy, że firma nabywa prawne, księgowe oraz rejestracyjne koszty w wysokości 120 tys. dolarów w lutym. Żeby uzyskać kredyt/pożyczkę w wysokości 4 milionów dolarów z rocznym oprocentowaniem 9%. Pożyczka/kredyt zostanie uruchomiona 1 marca i odsetki będą rozłożone na 5 lat. Koszt pożyczonych pieniędzy wyniesie 360 tysięcy rocznie (9% z 4 milionów dolarów odsetek) plus 120 tysięcy kosztów pożyczki. Wprowadzeniem w błąd byłoby zaksięgowanie całej kwoty 120 tysięcy kosztów w jednym miesiącu. Tak więc, zasada współmierności kosztów i przychodów wymaga rozłożenia kosztów na cały okres kredytowania. Dlatego firma powinna raportować co miesiąc 2 tysiące dolarów (120 tysięcy podzielone przez 60 miesięcy). Jeszcze pozostała nam sprawa odsetek: rocznie mamy do zapłaty 360 tysięcy, dzieląc to na 12 miesięcy. Nasz koszt odsetek wyniesie 30 tysięcy miesięcznie. Na koniec dodajemy wysokość kosztów odsetek plus kosztów pozyskania kredytu. I wychodzi nam 30 tysięcy + 2 tysiące miesięcznie. Czyli 32 tysiące miesięcznie.

Źródło: AccountingCouch

Tutaj nie mieliśmy informacji o efektywnej stopie procentowej. O niej dowiemy się z kolejnego wideo zamieszczonego poniżej. Autor wideo omawia wycenę obligacji w zamortyzowanym koszcie przy użyciu efektywnej stopy procentowej. A przy kolejnym wpisie dotyczącym IRR, przyjrzymy się w jaki sposób amortyzować kredyt/pożyczkę.

Wycena w zamortyzowanym koszcie: obligacje

Zanim zacznę omawiać ten akapit to jeżeli nie wiesz jak wycenia się obligacje to polecam moje poprzednie wpisy. O tym w jaki sposób wycenia się obligacje i o wartości pieniądza w czasie. Poniżej linki:

Okej, jeżeli zapoznaliście się już z w.w artykułami to wypiszę Wam kilka informacji poniżej o tym co znajdziecie w wideo:

-

- jak wycenić obligację sprzedawaną z dyskontem

-

- jak użyć efektywnej stopy procentowej do wyceny

- jak wygląda amortyzowanie kosztów kredytu/pożyczki

Na końcu wideo jest wszystko bardzo fajnie wyjaśnione:

- dlaczego płatności gotówki wynosiły 30 tysięcy miesięcznie

- dlatego koszt odsetek był wyższy (amortyzowaliśmy dyskonto)

Dla osób, które dopiero zaczynają swoją przygodę z inwestowaniem może to być kosmos. Jednakże jak rozłożycie sobie na kilka etapów naukę to z pewnością zdecydowanie więcej zrozumiecie.

Wycena w zamortyzowanym koszcie: co znajdziemy w bankach?

W bankach znajdziemy kilka informacji o tym w jaki sposób ujmowane są dane aktywa w zamortyzowanym koszcie. Na początku zerknijmy na informację z mBanku w jaki sposób ujmuje się utratę wartości aktywów:

Utrata wartości aktywów finansowych wykazywanych według zamortyzowanego kosztu:

Jeżeli istnieją obiektywne przesłanki na utratę wartości pożyczek i należności lub inwestycji utrzymywanych do terminu zapadalności wykazywanych według zamortyzowanego kosztu, kwotę straty oblicza się jako różnicę między wartością bilansową danego składnika aktywów a bieżącą wartością szacowanych przyszłych przepływów pieniężnych (z wyłączeniem przyszłych strat z tytułu niespłaconych kredytów, które nie zostały jeszcze poniesione) zdyskontowaną według pierwotnej efektywnej stopy procentowej danego składnika aktywów finansowych. Wartość bilansowa składnika aktywów zostaje zmniejszona poprzez konto odpisów aktualizujących, a kwota straty obciąża rachunek zysków i strat. Jeżeli kredyt lub inwestycja utrzymywana do terminu zapadalności ma zmienną stopę procentową, wówczas stopą dyskontową stosowaną do ustalenia utraty wartości jest bieżąca efektywna stopa procentowa ustalona zgodnie z umową.

Źródło: Sprawozdanie finansowe mBank za 2016 rok

Dodatkowo wrzucam Wam jeszcze dwie kolejne grafiki o tym. W jaki sposób ujmowane są środki pieniężne oraz kredyty i pożyczki plus depozyty:

Źródło: Sprawozdanie finansowe mBank za 2016 rok

I w jaki sposób ujmuje się kredyty i pożyczki:

Źródło: Sprawozdanie finansowe mBank za 2016 rok

Od razu nasuwa mi się pytanie, dlaczego bank ujmuje tylko na początku kredyty i pożyczki w wartości godziwej? A następnie ich wartości ukazuje się według skorygowanej cenie nabycia? Przypuszczam, że jak to zawsze w biznesie bywa: koszta. Bo jakby bank miał cały czas aktualizować wartość godziwą w.w instrumentów to wzrosłyby sporo koszta.

Wycena w zamortyzowanym koszcie: podsumowanie

Jeżeli obejrzeliście wideo o wycenie obligacji to z pewnością widzicie ile wiedzy trzeba posiadać, żeby ogarnąć taki mały skrawek inwestowania. Czy warto? Pewnie, że tak. W końcu inwestowanie to poszerzanie horyzontów.

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS