Długoterminowa inwestycja: giełda? fundusz? lokata? Analiza kosztów opłat za zarządzanie aktywami w funduszach inwestycyjnych

15 lutego 2017 • By Bartek StempelDługoterminowa inwestycja

Kiedyś zastanawialiśmy się nad tym jak na stopę zwrotu z naszej inwestycji wpływają podatki. Pisałem o tym, w artykule jak zbudować kapitał na emeryturę. Pokazałem w nim, że w dłuższym terminie podatek do zapłacenia może stanowić naprawdę sporą sumę (w zależności od wariantu stopy zwrotu i kapitału wpłacanego). Dlatego też Michał w wielu miejscach podkreśla, że warto korzystać z IKE/IKZE aby legalnie uniknąć płacenia sporych kwot podatków: Korzyści płynące z IKE oraz IKZE: znaczenie kwestii podatkowych w inwestowaniu.

W dzisiejszym wpisie przedstawię Wam jak może zachowywać się stopa zwrotu. W zależności od ponoszonych kosztów, np. za opłatę pobieraną za zarządzanie aktywami. Z drugiej strony możemy przyjąć inwestycję tylko w lokatę pomijając giełdę. Wnioski są dla mnie zaskakujące. Zobaczcie sami na poniższą analizę!

Długoterminowa inwestycja naszych środków wymaga odpowiedniej strategii. Inwestując swoje środki czy to na giełdzie czy na lokacie, przeważnie musimy liczyć się z kosztami. Czy będzie to koszt poniesiony na opłaty związane np. z zakupem jednostki w funduszu inwestycyjnym czy też np. opłata za zarządzanie aktywami, czy też koszt czasu, nie ma to znaczenia. Koszt to koszt (szczegółowo czym jest fundusz inwestycyjny, regulacje prawne z nimi związane, czy informacje o nadzorze/zezwoleniach Komisji Nadzoru Finansowego pisałem tutaj: fundusz Inwestycyjny: co warto o nim wiedzieć?).

Przykładowo możemy inwestować całe życie dobierając tylko i wyłącznie lokaty. I osiągając średniorocznie 3% przez 45 lat. A z drugiej strony możemy inwestować samodzielnie lub poprzez wybrany fundusz inwestycyjny. W każdym z tych przypadków też osiągniemy pewnie inną stopę zwrotu. Jak zawsze w życiu bywa, to zależy w jaki sposób podzielimy nasz portfel inwestycyjny i jakie będziemy gotowi ponieść koszty.

Długoterminowa inwestycja: lista

Poniżej macie listę podlinkowanych wpisów. Klikając na strzałkę możecie rozwinąć każdą z list.

Jak zbudować kapitał

- Jak zbudować oszczędności na emeryturę

- Jak zarobić kilka tysięcy złotych: praktyczne przykłady budowania kapitału

- Długoterminowa inwestycja: giełda? fundusz? lokata? Analiza kosztów opłat za zarządzanie aktywami w funduszach inwestycyjnych<—- jesteś tutaj

- Jak powstają zmiany w biznesie bankowym. I co mają wspólnego z iniJOB?

- Podstawy budowania kapitału: idea

Budowanie kapitału przez osobę młodą

Psychologia na co dzień

Jaką formę budowy kapitału wybrać?

Powyższy cykl edukacyjny powstaje w ramach współpracy z Michałem Stopką. Więcej na temat jego doświadczenia jako analityk akcji/zarządzający przeczytacie tutaj.

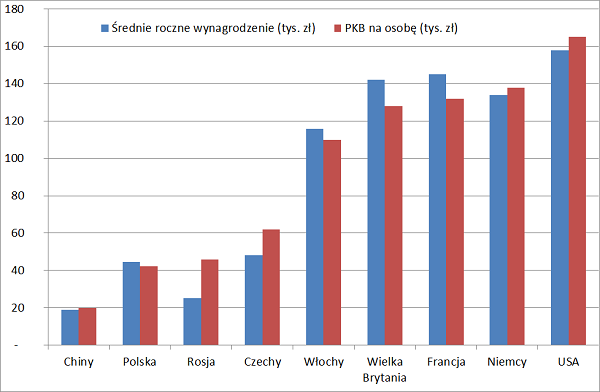

Marzeniem Michała jest zbudowanie silnie wyedukowanego ekonomicznie społeczeństwa. Jest to jeden z kluczowych elementów, dzięki któremu Michał chce podwoić zarobki/PKB w Polsce. I sprawić aby miliony Polaków wróciły z imigracji do Polski. W tym celu Michał od 2007 roku prowadzi swojego bloga, gdzie już stworzył (i dalej tworzy) bazę wiedzy na temat inwestowania, gospodarki, demografii. Generalnie rzeczy ważnych dla każdego jak i dla przyszłości Polski. W tym celu stworzył między inny ten wpis: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić? oraz poniższe cykle edukacyjne:

- 10 artykułów: „Jak inwestować przy pomocy funduszy inwestycyjnych oraz bezpośrednio na giełdzie?”

- 10 artykułów o tym jak świadomie inwestować w spółki giełdowe: „Świadomy i aktywny inwestor giełdowy”: Struktura oszczędności Polaków: dlaczego tak mało oszczędności lokujemy na giełdzie?

- Cykl edukacyjny 8 artykułów analizujący: Cykl Kondratiewa, krach 1929, demografię Japonii wersus Polska oraz fundamentalną analizę rynku miedzi, złota, ropy naftowej i gazu ziemnego: Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów.

- Seria edukacyjna dwudziestu artykułów „Jak zrobić z Polski drugi Londyn i podwoić wynagrodzenia?„

- Seria edukacyjna o cyklu dziesięcioletnim (kilkanaście artykułów): Prawdziwy rynek pracownika 🙂 Rok 2017/2018 będzie masakra! Obniżenie wieku emerytalnego -2 mln pracowników! Cykl dziesięcioletni na rynku pracy i w polskiej gospodarce

W szczególności Michał stawia na rozwój rynku kapitałowego i przedsiębiorczości, nie tylko słownie. Również zaangażował się finansowo w pomoc przy rozwoju mojego bloga. Będąc partnerem tego cyklu edukacyjnego. Pamiętajcie, decyzja każdego z Was o tym czy pomożecie drugiej osobie, może wpłynąć na losy naszego kraju. Tylko powstaje pytanie, ilu nas będzie? I czy będziemy wspólnie walczyć o dobro nas wszystkich. Pojedynczo jesteśmy tylko nic nieznaczącymi jednostkami. W grupie tworzymy ogromną siłę, która ma wpływ na przebieg spraw w Polsce.

Długoterminowa inwestycja: procent składany i stopy zwrotu

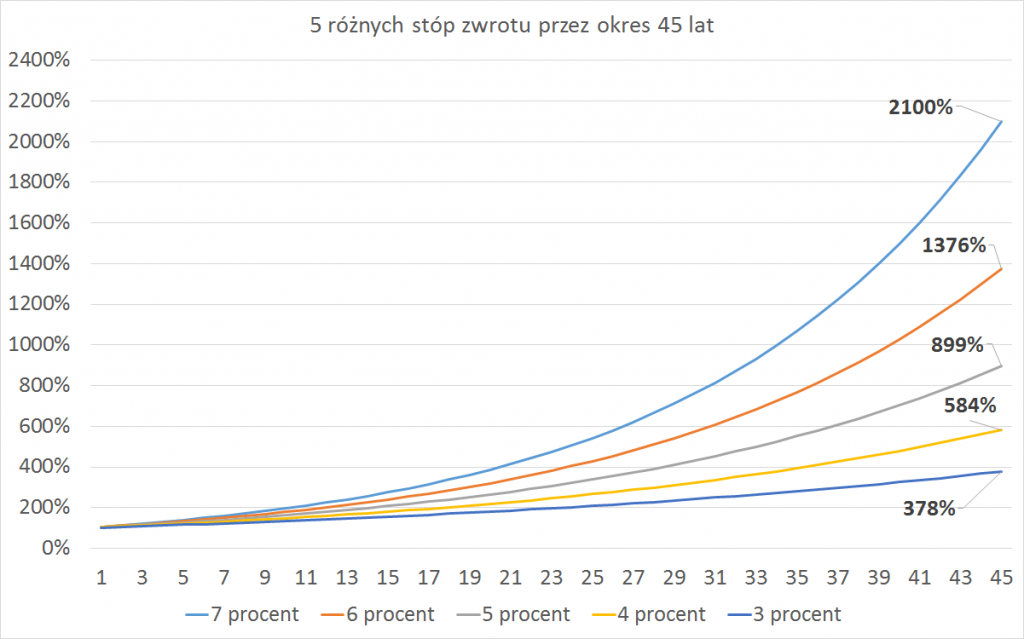

W tym przykładzie zestawiłem 5 różnych stóp zwrotu. Narastających od 3 procent do 7 procent rocznie. Teoretycznie jeden czy dwa procent nie powinny mieć większego znaczenia w naszych inwestycjach. Jednakże patrząc na liczby stwierdzimy, że każdy jeden punkt procentowy ma ogromne znaczenie. Popatrzcie na wykres poniżej:

Załóżmy, że stopa zwrotu w wysokości 3% to inwestowanie w lokaty. Inwestując przez 45 lat tylko i wyłącznie w lokaty, nasza stopa zwrotu nawet nie zbliżyłaby się do 500% stopy zwrotu z kapitału. Maksymalnie przez 45 lat na 3% uzyskalibyśmy 378%. Po prostu niski procent kapitalizacji rocznej nie pozwoli nam osiągnąć ponadprzeciętnych wyników. W zamian za bezpieczeństwo naszych środków, otrzymujemy bardzo niski zwrot z kapitału.

Na powyższy wykres możecie też jednak spojrzeć z innej strony. Jeżeli na przykład założymy, że giełda rośnie długoterminowo 7%, a inwestujemy w fundusz inwestycyjny akcyjny, który idzie tak jak giełda, ale ponosimy koszty opłaty za zarządzanie aktywami w wysokości 4% to otrzymujemy… No właśnie 3% stopy zwrotu (7%-4%). Czyli tyle co z lokaty opisanej w akapicie powyżej. Na temat tego co warto wiedzieć inwestując w fundusze inwestycyjne będzie pisał szczegółowo Michał więc tutaj nie będę tego wątku dalej rozwijał.

Patrząc na kolejne krzywe można śmiało stwierdzić, że w tym przypadku jeden procent więcej lub mniej rocznie ma bardzo duże znaczenie. Zobaczcie sami jak dochodzimy do ogromnych stóp zwrotu, mając wynik tylko 7 procent rocznie.

Długoterminowa inwestycja: 10 000 zł na 45 lat

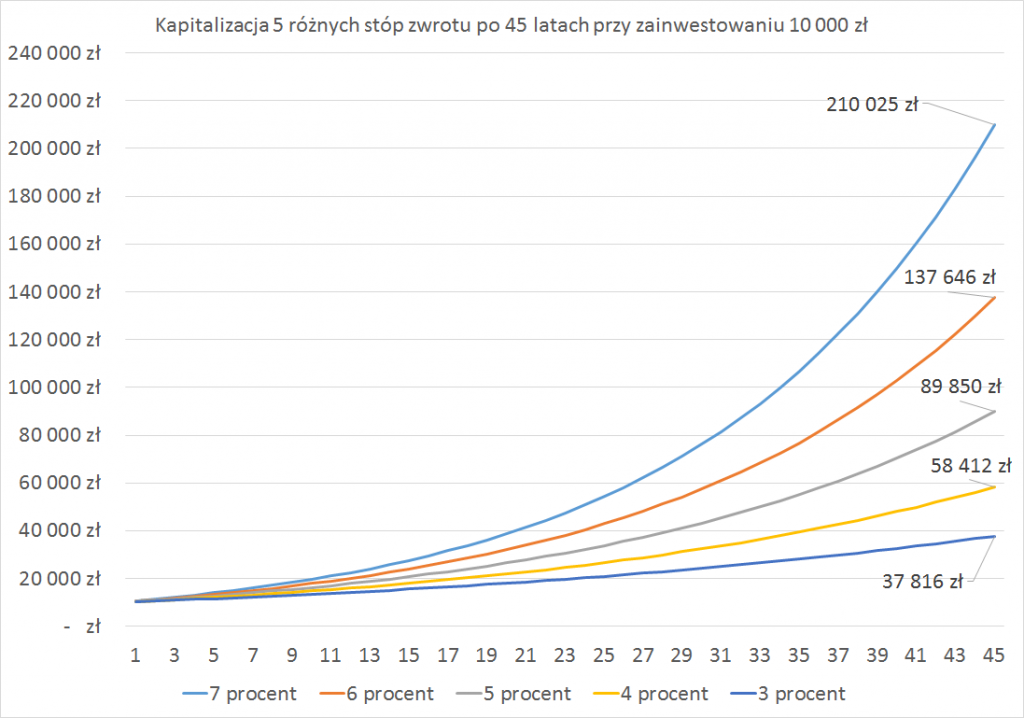

Zobaczcie jak urósłby nasza kapitał po 45 latach przy tych pięciu stopach zwrotu:

Żeby osiągnąć stopę zwrotu wyższą niż 3% rocznie, musielibyśmy podzielić nasz kapitał i zacząć inwestować z większym ryzykiem. Same lokaty nie przyniosą takiej stopy zwrotu. Przykładowo poprzez własne decyzje na giełdzie lub oddając pieniądze pod zarządzanie funduszom inwestycyjnym. Dodatkowo moglibyśmy posiadać jakiś procent w bezpiecznych środkach np. obligacjach skarbowych. O których pisałem Wam bardzo dokładnie w tym wpisie opisującym podstawy związane z inwestowaniem w obligacje skarbowe.

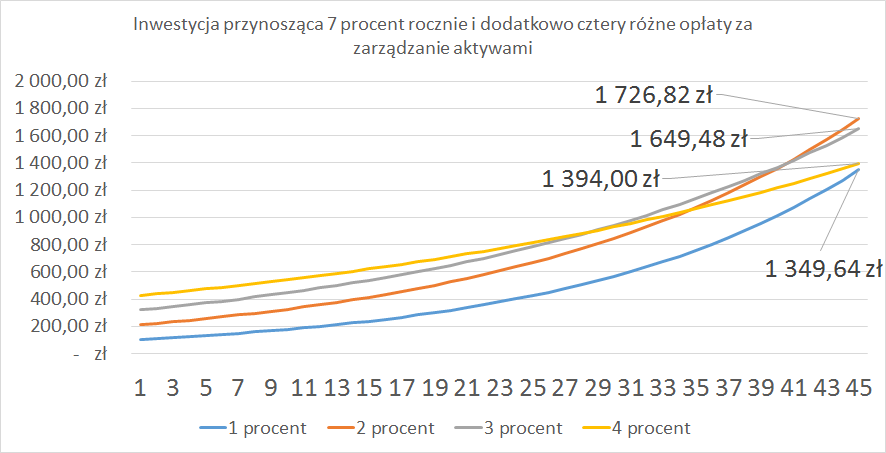

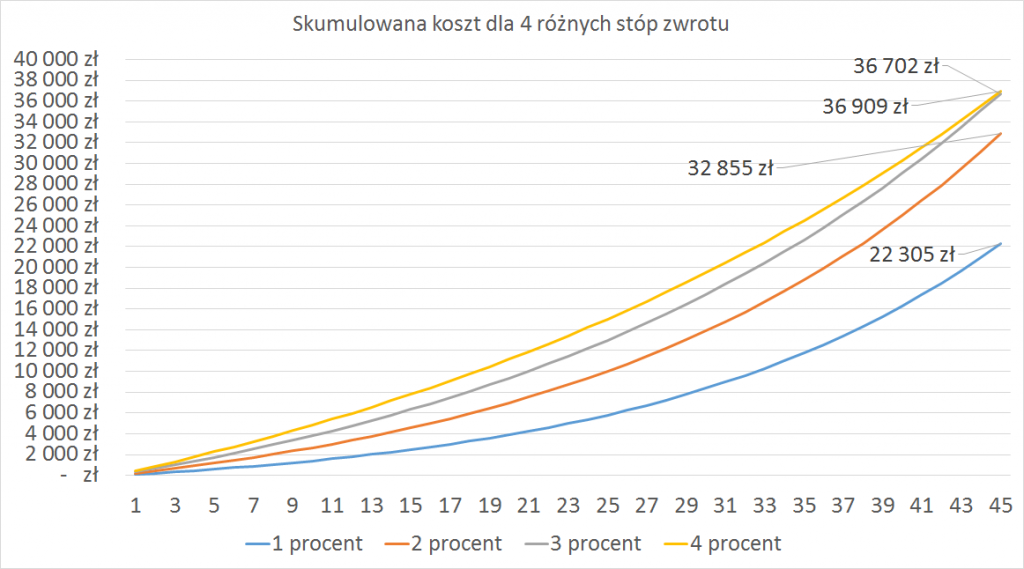

Tak jak pisałem powyżej, jak chcielibyśmy oddać komuś pod zarządzanie swoje fundusze. To musielibyśmy ponieść koszt: 1, 2, 3 lub 4 procent od naszych aktywów. Dlatego przygotowałem dla Was grafikę, przedstawiająca jak wartościowo wyglądają opłaty ponoszone przez nas w skali roku dla 1, 2, 3, 4%. W momencie gdy indeksy giełdowe osiągałyby 7% stopy zwrotu rocznie a dany fundusz inwestycyjny pobierałby odpowiednio takie opłaty za zarządzanie aktywami.

Powyżej na wykresie pokazałem jaki kapitał zgromadzilibyście osiągając odpowiednie stopy zwrotu. Natomiast poniżej obliczyłem jakie ponieślibyście corocznie opłaty za zarządzanie aktywami przy kapitale początkowym 10 000 zł. Wykres poniżej (ile rok w rok kosztuje Was fundusz inwestycyjny: 1%, 2%, 3%, 4% opłaty):

Jak to zawsze bywa, zaczyna się niewinne: „a tam 400 zł lub 200 zł czyli 2% lub 4%” od 10 tys. złotych to nie pieniądz. Tylko z czasem jak wysokość naszych aktywów rośnie, płacimy coraz więcej. Aż dochodzimy do momentu gdzie z naszych 400 złotych opłata wynosi ponad 1,5 tys. złotych. A to jest tylko kwota 10 tysięcy złotych…

Tak jak pisałem, na powyższym wykresie widzimy bardzo ciekawą rzecz! Zaskakujący jest fakt, że na końcu naszej drogi musielibyśmy zapłacić rocznie ponad 1,7 tys. złotych. Od kosztów wynoszących jedynie 2 procent. I byłyby to wyższe koszty, które przekraczają swoją wysokością opłatę za zarządzanie aktywami 4%. Po prostu wynika to z faktu, że nasze aktywa urosły do takich rozmiarów, że 2% nominalnie z naszej kwoty jest zdecydowanie większe: 89 850 zł opłata 2% (stopa zwrotu 5% bo 7%-2%) versus 37 816 opłata 4% (stopa zwrotu 3% bo 7%-4%).

Oczywiście jakbyśmy wzięli pod uwagę np. 100 000 zł to koszty byłby odpowiednio większe: dziesięć razy wyższe! W szczególności nominalnie wartości byłby mocno zauważalne. Powstaje pytanie czy płacąc pod koniec naszej inwestycji więcej nominalnie przy 2% opłaty niż 4% to źle? Oczywiście, że nie. Przecież płacimy od wysokości naszego kapitału. Przychodzi mi na myśl przysłowie: „Wilk syty i owca cała”, która obrazuje całą sytuację.

Długoterminowa inwestycja: skumulowany koszt

A teraz zobaczcie jeszcze ile wynosi skumulowana opłata za zarządzanie aktywami (suma rok po roku narastająco). Z kilkuset złotych w skali roku robi się kilka tysięcy złotych a następnie kilkadziesiąt tysięcy złotych:

Dlatego tak ważna jest w inwestowaniu w fundusze inwestycyjne jak najniższa opłata za zarządzanie aktywami. Oczywiście wyniki zarządzających funduszem też są ważne. To też podkreślał Michał przy analizie NN DFE w tym wpisie: Jakie IKE oraz IKZE jest najlepsze? Jakie IKE/IKZe warto wybrać oszczędzając na emeryturę?

Długoterminowa inwestycja: podsumowanie

Zawsze przy takich rozważaniach warto by było zastanowić się ile warty jest mój czas. Przeliczyć swoją roboczo godzinę na przykładowy wkład w edukację. Przykładowo jeżeli poświęcilibyśmy część swojego czasu na edukację, moglibyśmy uzyskiwać lepsze stopy zwrotu inwestując samemu na giełdzie. A kapitał, który zaoszczędzilibyśmy mógłby służyć nam na kolejne inwestycje. Jakie to będę inwestycje to już zależy od sytuacji każdego z nas. Z tym, że tutaj Michał ostatnio napisał ciekawy wpis. Pokazujący, że nie mając odpowiedniej wiedzy, nie angażując się w to, można łatwo stracić pieniądze więc uważajcie jeżeli jesteście na początku drogi: Krach na Orange: -11% (!) Spółka dywidendowa przestaje wypłacać dywidendę.

Oczywiście jest też możliwa druga sytuacja, gdzie inwestujemy w fundusze a czas poświęcamy na rozwój kariery zawodowej. Jednak coś za coś. Każda decyzja ma swój koszt. Sytuacja każdego jest całkiem inna więc każdy musi wybrać swoją drogę. Swoją drogę inwestora.

Chciałbym też żebyście pamiętali o tym, że wiedzy nikt Wam nie zabierze. W szczególności, że przydaje się ona nam przez całe życie. Z czasem ewoluuje i dostrzegamy potencjał w wielu rzeczach, których wcześniej nie widzieliśmy. Po prostu rozwijamy się zamiast biernie patrzeć na bieg wydarzeń. Tym wpisem chciałem zwrócić Waszą szczególną uwagę na dwie rzeczy:

-

- Inwestowanie całych oszczędności tylko w lokaty oznacza, że nie korzystamy specjalnie z siły procentu składanego dla wyższych poziomów stóp zwrotu. I przez to trudno zbudować większy kapitał bo mamy tylko tyle ile odłożyliśmy. Jeżeli chcemy osiągnąć wyższe stopy zwrotu, jak pokazuje historia, trzeba inwestować albo samemu na giełdzie albo w fundusze inwestycyjne. Na temat samodzielnego inwestowania i zdobywania praktycznego doświadczenia Michał ciekawie pisze tutaj: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić?

- Druga rzecz to koszt opłaty za zarządzanie aktywami w funduszach. Dla 4% opłaty, przy 10 000 zaczynamy od 400 złotych kończąc na ponad 1,5 tys. rocznie. A przy 100 000 kapitału zaczynają się robić kwoty dziesięć razy wyższe. 4 tysiące zł i 15 tysięcy złotych rocznie. Dlatego ważne są niskie opłaty za zarządzanie aktywami w funduszach inwestycyjnych.

Pamiętajcie, im wcześniej zaczniemy działać w kierunku naszej solidnej edukacji. Tym nasza kapitalizacja będzie pracowała przez dłuższą liczbę lat. A w tym wypadku czas jest dla nas bardzobardzo cennym zasobem.

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Artykuł pokazuje jak teoria różni sie od praktyki. Na GPW ostatnie 5 lat to przewaga lokat i obligacji nad akcjami. Dowolny fundusz obligacji za ostatnie 60 miesiecy ma min. 15-20% zysku a fundusz akcji w najlepszym przypadku 5-10% zysku a często nawet strata. Tymczasem za oceanem nastroju sie psują i przed nami przypuszczalnie bessa. Wychodzi na to ze na GPW 10 lat to może byc za mało by ETL czy inny fundusz dogonił bezpieczny fundusz obligacji.

Cześć Piotr,

niestety to co napisałeś jest prawdą. Inwestujesz samodzielnie w akcje, czy bezpieczniej w obligacje?