Jak analizować bezpieczne aktywa: lokata + obligacja

12 kwietnia 2017 • By Bartek StempelJak analizować bezpieczne aktywa

Po pierwszym praktycznym kroku, który postawiliśmy w poprzednim artykule powstaje kolejny: jak analizować bezpieczne aktywa? Niby odczytu przyszłej inflacji nie jesteśmy w stanie przewidzieć. Jeżeli mówimy o 100% pewności to nikt z nas nie jest w stanie dokonać takiego odczytu. Tylko powstaje pytanie, czy warto się bać?

Ostatnio odbyła się konferencja NBP w którym został poruszony temat inflacji. Gdzie członkowie RPP wskazali, że powinniśmy spodziewać się stabilizacji inflacji do końca roku na poziomie 2%. Od razu osobie mniej doświadczonej nasuwa się pytanie: „a skąd oni wiedzą, przecież tego nie da się dokładnie określić!?”.

W 100% nikt tego nie będzie wiedział, jednakże możemy czerpać dodatkowe informacje z historii. Następnie brać pod uwagę czynniki makro-ekonomiczne. W szczególności politykę monetarną i jej wpływ na potencjalny wynik inflacji. Co pozwoli nam w bliższym terminie ocenić co może stać się z inflacją. Dlatego w dzisiejszym wpisie opiszę Wam jak analizować bezpieczne aktywa, w szczególności obligacje indeksowane (inflacją i WIBOR-em) i lokaty.

To jest wpis z cyklu edukacyjnego „Droga inwestora„. Składa się on z następujących zagadnień:

- Droga inwestora: od początkującego do mistrza

- Droga inwestora: podstawy

- Jak zbudować oszczędności na emeryturę

- Długoterminowa inwestycja: giełda? fundusz? lokata? Analiza kosztów opłat za zarządzanie aktywami w funduszach inwestycyjnych

- Jak zdobyć kapitał na inwestowanie: podwyżka 100/500/1000 złotych

- Jak inwestować w akcje: podstawy

- Jak inwestować w obligacje: przegląd najważniejszych rzeczy

- Jak kupić obligacje skarbowe na rynku pierwotnym

- Inwestycja w obligacje skarbowe: ryzyka, szanse, wyliczenia

- Jak analizować bezpieczne aktywa: lokata + obligacja<— jesteś tutaj

- Bony skarbowe i pieniężne: rynek pieniężny

- Obligacje korporacyjne: co warto wiedzieć?

- Jak inwestować w obligacje skarbowe: podstawy

- Fundusz Inwestycyjny: co warto o nim wiedzieć?

- ETF

- Kontrakty terminowe

- Opcje

- Forex

- Produkty strukturyzowane

- Analiza techniczna

- Analiza fundamentalna

- Bilans

- Rachunek zysków i strat

- Cash flow

- Podstawy makroekonomii

- Wartość pieniądza w czasie

- Beta

- Jak złożyć zlecenie kupna instrumentu finansowego

- Surowce

- Waluty

- Roczna kapitalizacja (stopa zwrotu) z inwestycji: co warto wiedzieć?

- Excel w inwestowaniu

- Psychologia w inwestowaniu

- odroczona gratyfikacja

- Wyznaczanie celów (również noworocznych)

- błędy poznawcze

- typy charakteru

- Droga inwestora: osoba zaawansowana

- Obligacje

- Wycena obligacji: obligacje zero-kuponowe/ obligacje kuponowe

- Wycena obligacji: zaawansowane przykłady

- Cena czysta/cena brudna obligacji

- Czas trwania obligacji

- Wypukłość obligacji

- Kolejne kalsy aktywów, np. akcje: po zakończeniu poziomu podstawowego

- Obligacje

- Droga inwestora: mistrz

- Obligacje

- Obligacje zamienne na akcje

- Strategie zarządzania portfelem obligacji

- Obligacje

Powyższy cykl edukacyjny powstaje w ramach współpracy z Michałem Stopką. Michał jest moim mentorem (info): partnerem trzech cykli edukacyjnych. Więcej na temat jego dwudziestoletniego doświadczenia jako inwestor indywidualny, analityk akcji/zarządzający przeczytacie tutaj.

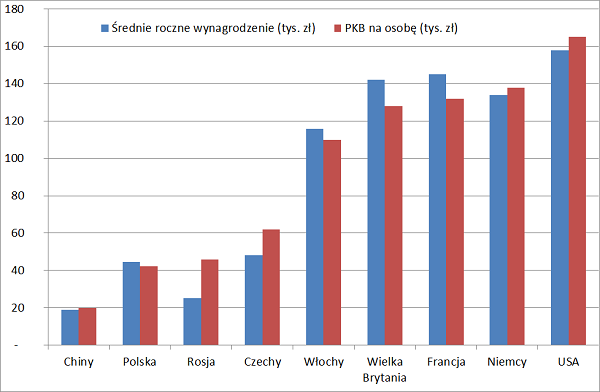

Marzeniem Michała jest zbudowanie silnie wyedukowanego ekonomicznie społeczeństwa. Jest to jeden z kluczowych elementów, dzięki któremu Michał chce podwoić zarobki/PKB w Polsce. I sprawić aby miliony Polaków wróciły z imigracji do Polski. W tym celu Michał od 2007 roku prowadzi swojego bloga, gdzie już stworzył (i dalej tworzy) bazę wiedzy na temat inwestowania, gospodarki, demografii. Generalnie rzeczy ważnych dla każdego jak i dla przyszłości Polski. W tym celu stworzył między inny ten wpis: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić? oraz poniższe cykle edukacyjne:

- 10 artykułów: „Jak inwestować przy pomocy funduszy inwestycyjnych oraz bezpośrednio na giełdzie?”

- 10 artykułów o tym jak świadomie inwestować w spółki giełdowe: „Świadomy i aktywny inwestor giełdowy”: Struktura oszczędności Polaków: dlaczego tak mało oszczędności lokujemy na giełdzie?

- Cykl edukacyjny 8 artykułów analizujący: Cykl Kondratiewa, krach 1929, demografię Japonii wersus Polska oraz fundamentalną analizę rynku miedzi, złota, ropy naftowej i gazu ziemnego: Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów.

- Seria edukacyjna dwudziestu artykułów „Jak zrobić z Polski drugi Londyn i podwoić wynagrodzenia?„

- Seria edukacyjna o cyklu dziesięcioletnim (kilkanaście artykułów): Prawdziwy rynek pracownika 🙂 Rok 2017/2018 będzie masakra! Obniżenie wieku emerytalnego -2 mln pracowników! Cykl dziesięcioletni na rynku pracy i w polskiej gospodarce

W szczególności Michał stawia na rozwój rynku kapitałowego i przedsiębiorczości, nie tylko słownie. Również zaangażował się finansowo w pomoc przy rozwoju mojego bloga. Będąc partnerem tego cyklu edukacyjnego. Pamiętajcie, decyzja każdego z Was o tym czy pomożecie drugiej osobie, może wpłynąć na losy naszego kraju. Tylko powstaje pytanie, ilu nas będzie? I czy będziemy wspólnie walczyć o dobro nas wszystkich. Pojedynczo jesteśmy tylko nic nieznaczącymi jednostkami. W grupie tworzymy ogromną siłę, która ma wpływ na przebieg spraw w Polsce.

Jak analizować bezpieczne aktywa: WIBOR + stopy procentowe

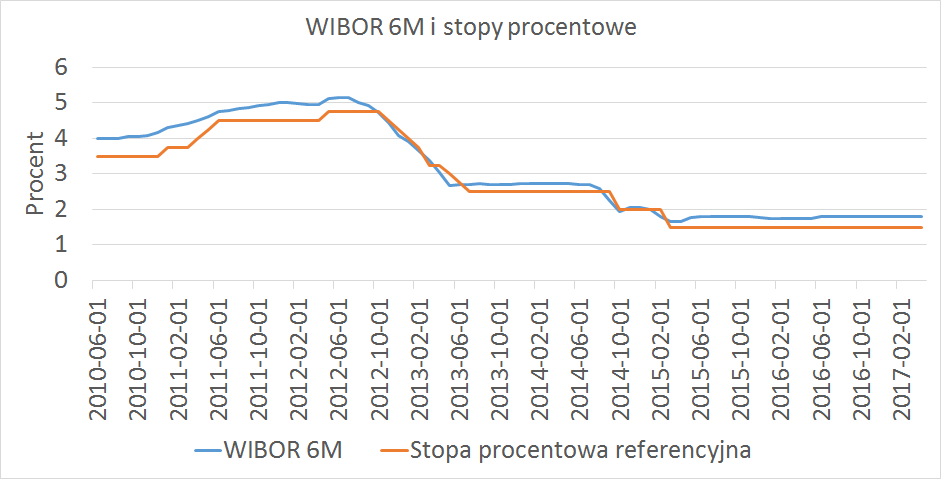

O wskaźniku WIBOR będzie dzisiaj krótko, z uwagi na fakt, że temat jest mocno związany ze stopami procentowymi. I żeby kompleksowo przedstawić temat, będziemy musieli w przyszłości mocno zagłębić się w makro-ekonomię. Osoby początkujące powinny zapoznać się z wykresem poniżej, przedstawiający zależność pomiędzy stopą procentową referencyjną i WIBOR-6M:

Opracowanie własne na podstawie danych stooq.pl

Jak możemy zauważyć, nasze wskaźniki prawie nakładają się na siebie. Z delikatnym odchyleniem około 0,5%. Żeby móc dobrze zrozumieć, dlaczego aktualnie mamy takie niskie stopy procentowe. Trzeba by było stworzyć analizę makro-ekonomiczną gospodarki. Może w przyszłości Michał pokusi się o taką analizę i wyjaśnienie dlaczego w tym momencie mamy taki odczyt stóp procentowych. Co w przyszłości pomoże Wam podczas inwestowania np. w obligacje indeksowane WIBOR-em 6 miesięcznym.

Jak analizować bezpieczne aktywa: brak wiedzy

Na początek chciałbym Wam opisać moje zdanie dotyczące prognozowania inflacji i obierania jedynej słusznej strony (inwestowanie w obligacje indeksowane inflacją jest: albo dobre albo złe).

Powiedzieć, że obligacje indeksowane inflacją to ogromne ryzyko to tak samo jakby nie wychodzić z domu, bojąc się, że rozjedzie nas samochód. Na składowe inflacji składa się kilkanaście parametrów. Tak samo jak na ryzyko potrącenia nas przez samochód. Odpowiedź na pytanie czy rozjedzie nas auto i czy obligacje indeksowane inflacją to zło zawsze brzmi: to zależy.

Przykładowo jak będziemy wchodzili na przejście dla pieszych bez rozglądania się dookoła to zwiększamy prawdopodobieństwo, że rozjedzie nas samochód. Tak samo jest z kupowaniem obligacji ze zmiennym parametrem (czyli w tym przypadku indeksowaną inflacją lub WIBOR-em). Jeżeli kupimy obligację nie mając zielonego pojęcia dlaczego i powiemy: „jakoś to będzie”. To będziemy mieli problem. Jednakże w momencie gdy będziemy znali wszystkie czynniki ryzyka i potencjalnego zysku. Zestawimy ze sobą wszystkie parametry i będziemy wiedzieli czy warto.

Tak samo jak napisałem w poprzednim artykule: lokaty czy konta oszczędnościowe to brak ryzyka? Oczywiście, że nie. Również wystawiamy się na ryzyko stopy procentowej. I przy okazji niedogodności z ciągłym lataniem za promocjami bankowymi. Bo tak naprawdę ciężko teraz dostać rozsądną ofertą na rok, dwa lata czasu. I dodatkowo ulokować większy kapitał, większość promocji jest na małe kwoty do 10 tys. złotych., czasami do 100 tys.

Jak analizować bezpieczne aktywa: strach

Strasznie ludzi upadkiem Państwa jest jednym z najlepszym narzędzi na wzbudzenie zainteresowania. Porównałbym ten zabieg do takiej sytuacji: kupujemy samochód 5 letni. I znajomy, który nie lubi danej marki mówi nam: „uważaj, bo samochód może się rozpaść”. My mamy trochę wiedzy o samochodach i wiemy, że to bzdury. Podobnie jest z inwestowaniem w instrumenty wymagające większej wiedzy. Nie robimy tego na hurra, nie wrzucamy całego kapitału, tylko rozważnie staramy się dokonać decyzji. Jak nie mamy wiedzy, zdobywamy ją żeby w przyszłości czerpać profity.

Tutaj nie chodzi o to żeby patrzeć każdej osobie w świecie finansów na ręce 1:1 bo większość rzeczy o których mówimy mogą okazać się błędne. Popatrzmy przykładowo na rzeczy o których non stop trąbią w mediach, które tak naprawdę się nie sprawdziły do obecnej chwili:

- po kryzysie 2008 r. miała być hiperinflacja stworzona przez luzowanie ilościowe (QE z ang. quantitative easing)

- banki miały znowu upaść i system miał się zawalić

Oczywiście wyżej wymienione zdarzenia mogą się wydarzyć. W szczególności gdy nastąpi po sobie fala różnych czynników w tym samym czasie. I po prostu powstanie kryzys. Tylko tutaj nie o to chodzi. Warto patrzeć szeroko na zagadnienia związane z finansami, ale bez odpowiedniej wiedzy nie będziemy w stanie tego zrobić. Tym akapitem chcę Was zachęcić do patrzenia trochę szerzej, nie ograniczając się do jednej rzeczy.

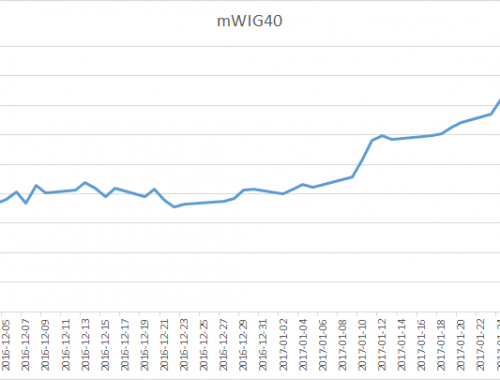

Jak analizować bezpieczne aktywa: lokata, inflacja i WIBOR

Pamiętajcie, kupcie w dołku a sprzedajcie na górce! Popatrzcie ile mogliśmy złapać górek i dołków w tak krótkim czasie! Oczywiście jakbyście zapytali mnie teraz:

„no dobra Bartek, co kupić? co sprzedać?” . Każdy postrzega inaczej swoją drogę finansową i nie ma prostych odpowiedzi. To zależy przede wszystkim od:

- ryzyka,

- czasu (dla jednej osoby długoterminowe inwestowanie to 1 rok, dla kolejnej powyżej 5 lat),

- swojej sytuacji finansów osobistych,

- swojej wiedzy,

- odporności na stres,

- pewności swoich decyzji (co wiąże się z pułapkami: np. heurystyką/efektem potwierdzenia”).

Może mój przekaz dotrze do jednej osoby, która zmieni swój punkt patrzenia na giełdę i właśnie to będzie sukcesem. Nie będziemy wałkować tematu cudów, jednej najskuteczniejszej metody na inwestowanie.

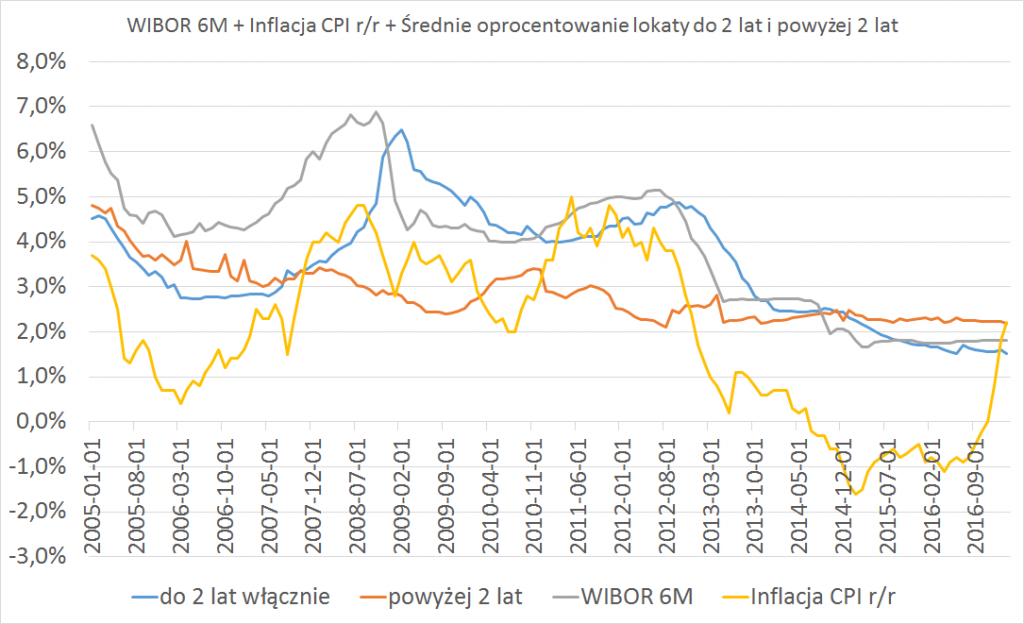

Przechodząc do meritum popatrzmy teraz jak wyglądał WIBOR 6M, inflacja CPI r/r, średnie oprocentowanie lokat do 2 lat, średnie oprocentowanie lokat powyżej 2 lat:

Opracowanie własne na podstawie danych stooq.pl, bankier.pl

Popatrzy teraz jak wygląda odchylenie standardowe (możemy również spojrzeć na wykres i intuicja podpowie nam, który walor miał najwyższe wahania). Poniżej zamieszczam liczby:

do 2 lat włącznie: 1,2%

powyżej 2 lat: 0,6%

WIBOR 6M: 1,4%

Inflacja CPI r/r: 1,8%

Odchylenie standardowe po prostu pokazuje nam jak wartości odchylały się od średniej każdego parametru. Czyli za najmniej ryzykowne możemy uznać lokaty powyżej 2 lat.

Inwestując swoje pieniądze w lokaty również narażamy się na ryzyko. Przykładowo wzięlibyśmy lokatę w 2007 z dobrym oprocentowaniem na 3% na 2 lata. Bo przykładowo nie każdemu chce się latać non stop do banków. A patrzymy po roku na średnie oprocentowanie: 4%. Jakbyśmy porównali ten dodatkowy 1% to mamy prawie 33% różnicy!

No dobra Bartek, ale popadasz w paranoje, kto bierze lokaty na 2 lata? Przecież to się w ogóle nie opłaca. No dobra, to popatrzcie sobie na kolejne dwa okresy:

- 2009-2011

- 2012-2014

Widzicie? Na lokatach też podejmujemy pewnego rodzaju ryzyko.

Jak analizować bezpieczne aktywa: lokaty są złe?

Mogłoby się wydawać, że jednak lokaty długoterminowo to lepszy pomysł niż krótkoterminowo. A może obligacje? Jak zawsze odpowiedź brzmi: to zależy. Przyjrzyjmy się teraz dwóm sytuacjom

- Lokaty dawały nam 4,5 do 5% na początku 2005 roku (załóżmy, że w marcu), popatrzmy na obligację 10 letnią indeksowaną inflacją: tutaj już mogliśmy otrzymać 6% (źródło)

- A w październiku 2005 roku lokaty dawał od 3,5% do 4% (wykres powyżej) a już 10 letnia obligacja tylko 4,5% (źródło)

Przykładowo w styczniu obligacja indeksowana inflacją była super okazją, a w październiku to warto by było pokusić się na lokatę.

Jak analizować bezpieczne aktywa: WIBOR + Inflacja

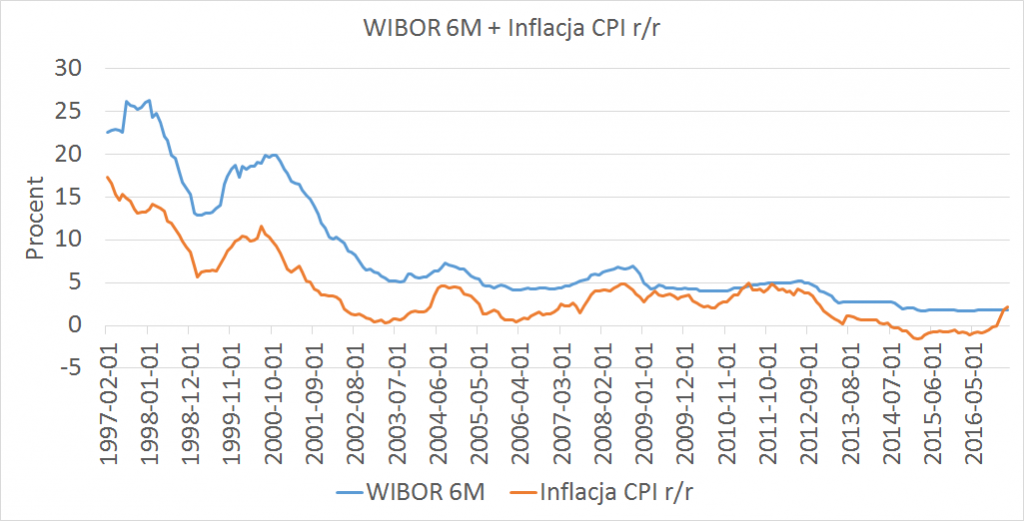

Na początku tego akapitu warto by było przyjrzeć się na wykres WIBOR-u 6M i inflacji:

Opracowanie własne na podstawie danych stooq.pl, bankier.pl

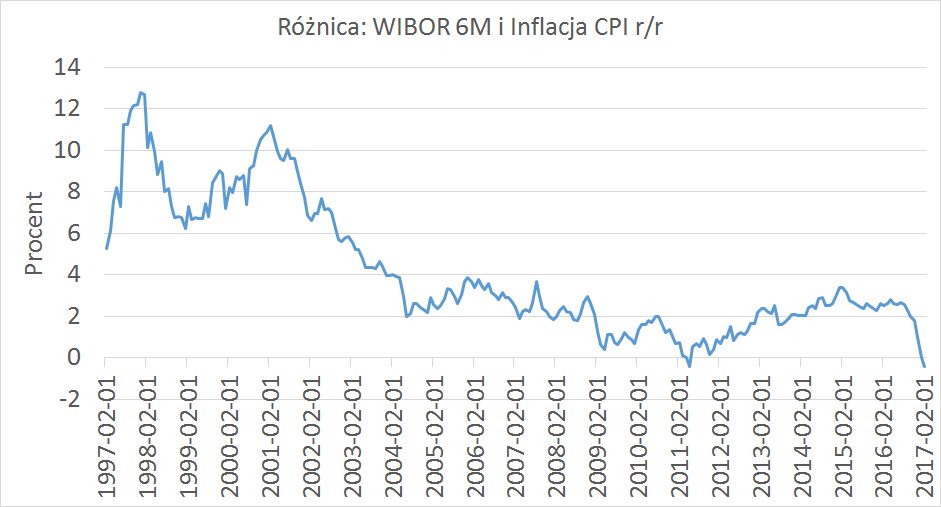

Możemy zauważyć sporą rozbieżność w oprocentowaniu, poniżej kolejny wykres:

Opracowanie własne na podstawie danych stooq.pl, bankier.pl

Od razu pomyślimy sobie, jakbyśmy kupili obligacje w 1997 to istna żyła złota. Czy, aby na pewno? Przejrzałem historię emisji obligacji indeksowanych WIBOR-em i niestety pierwsza emisja odbyła się w 2003 r. (źródło). Może wcześniej Skarb Państwa sprzedawał swoje obligacje na rynku pierwotnym? Może ktoś z czytelników pamięta w jaki sposób przebiegała emisja i kto mógł kupić obligacje.

Jak analizować bezpieczne aktywa: Inflacja CPI r/r

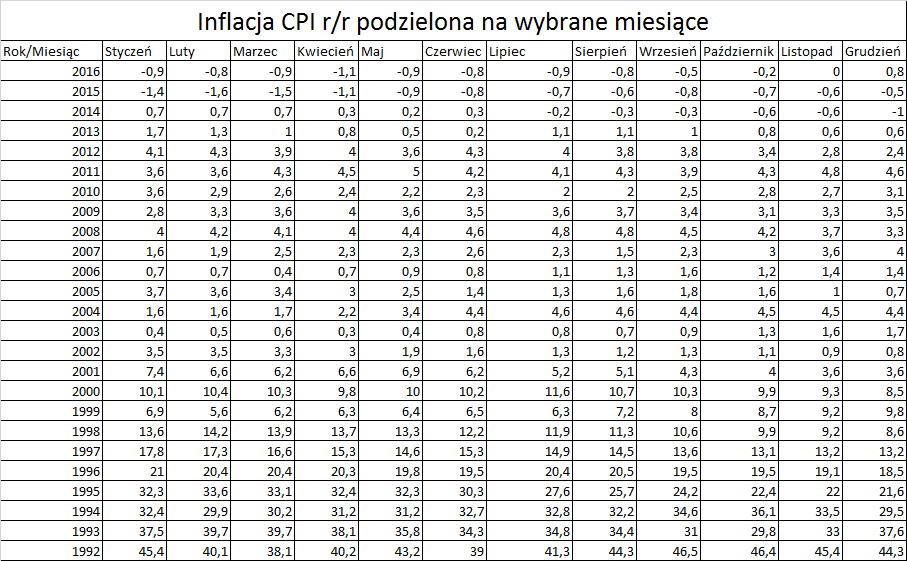

Napisałem Wam w ostatnim artykule, że bardzo ważnym czynnikiem na który powinniśmy zwrócić uwagę jest miesiąc zakupu obligacji. Popatrzcie na tabelę, która przygotowałem dla inflacji od 1992 roku:

Opracowanie własne na podstawie danych bankier.pl

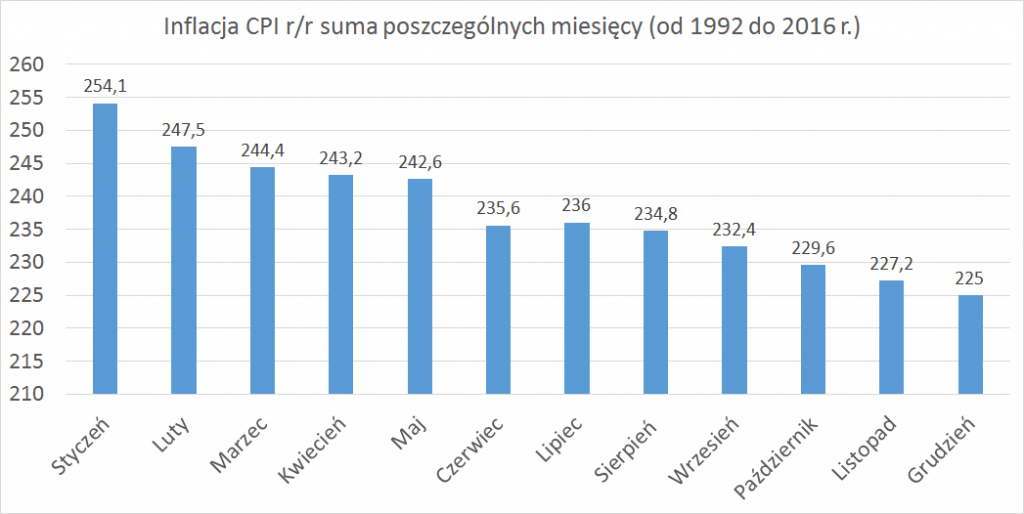

Tak naprawdę w tabeli znajdziemy bardzo dużą ilość liczb. Więc warto przyjrzeć się zsumowanym wartością w poszczególnych miesiącach i zobaczyć w którym wystąpił najwyższy odczyt inflacji. Poniżej przygotowałem grafikę:

Opracowanie własne na podstawie danych bankier.pl

Najlepszym miesiącem pod względem wysokości inflacji okazał się styczeń. Przykładowo jeżeli porównalibyśmy sobie różnicę pomiędzy grudniem a styczniem. To wynosi około 29 punktów. Co może przełożyć się na prawie 13% różnicę (porównując 29/225: grudzień) lub prawie 11,5 % porównując do stycznia. Dosyć spora różnica, prawda? A każdy punkt procentowy przy naszych obligacjach jest na wagę złota. Dlatego warto pamiętać o takiej zależności.

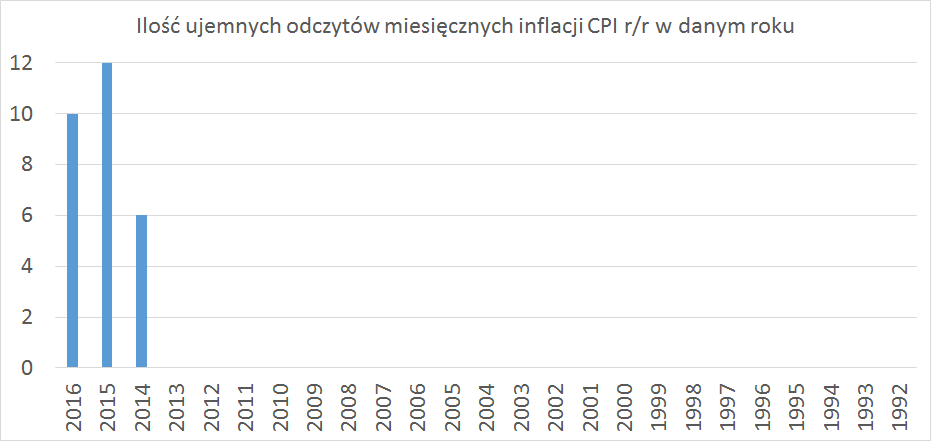

Dosyć ciekawym zjawiskiem jest deflacja, która wystąpiła w ostatnich prawie 3 latach. Jak wiadomo, była spowodowana spadkiem cen surowców. Poniżej przygotowałem dla Was wykres ilości ujemnych odczytów miesięcznych inflacji w danym roku:

Opracowanie własne na podstawie danych bankier.pl

Jak analizować bezpieczne aktywa: wyciąganie wniosków

Nas inwestorów giełdowych powinna cechować otwartość na konstruktywną krytykę i chęć wyciągania wniosków. Nie wiem czy zauważyliście, ale moje wnioski z powyższego akapitu są błędne. Dlaczego?

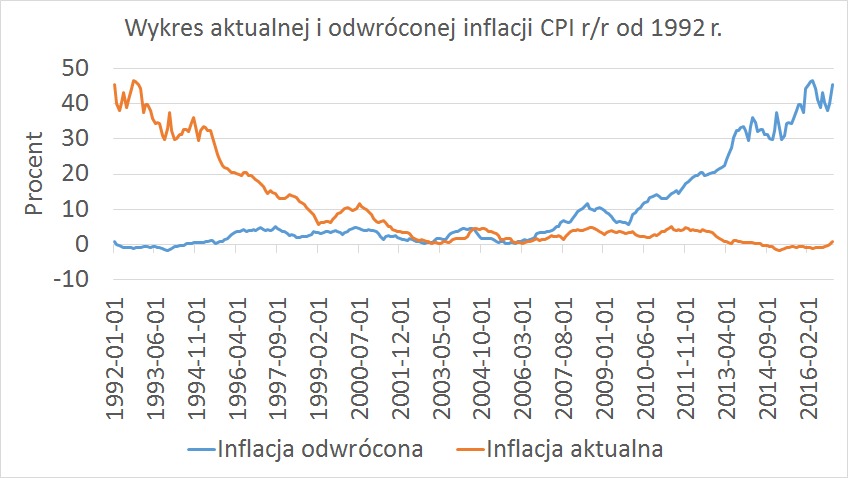

Dlatego, że aktualna inflacja znajduje się w trendzie spadkowym od 1992 roku, i jak wiadomo każdy kolejny miesiąc następujący po styczniu powinien być gorszy (ogólnie sumując nasze odczyty). Przygotowałem drugi wykres: inflacji aktualnej i odwróconej, spójrzcie poniżej:

Opracowanie własne na podstawie danych bankier.pl

I zestawiłem drugi raz sumę poszczególnych miesięcy dla odwróconej inflacji (czyli tej niebieskiej w trendzie wzrostowym). Spójrzcie na wyniki:

Opracowanie własne na podstawie danych bankier.pl

Moje wnioski na temat inflacji CPI r/r są błędne. Generalnie powinienem szukać zależności w inflacji CPI m/m, jednakże ten wskaźnik nie jest brany pod uwagę przy ustalaniu kuponu/oprocentowania dla obligacji.

Zachęcam Was do zgłębiania wiedzy samodzielnie a w szczególności jeżeli macie taką możliwość warto mieć mentora z większym doświadczeniem. Dzięki Michał za cenne uwagi 🙂

Jak analizować bezpieczne aktywa: podsumowanie

Teraz najważniejsza rzecz:

Pamiętajcie, że przy ustalaniu oprocentowania dla obligacji odczyt inflacji jest za poprzedni publikowany miesiąc. Czyli:

jeżeli teraz chcielibyśmy kupić obligację w kwietniu to kupon/oprocentowanie wynosi 2,4% (0,2% marży + inflacja za luty 2,2% CPI r/r).

Dodatkowo, jeżeli weźmiemy pod uwagę obligację 10-letnią indeksowaną inflacją to za rok (jeżeli odczyt inflacji pozostałby taki sam) moglibyśmy uzyskać: 1,5 marży + 2,2% czyli =3,7% kapitalizacji. I następnie w kolejnym roku odczyt byłby ponawiany, aż do ostatniego 9 roku.

Na koniec chętni mogą sobie doczytać raport inflacyjny przygotowywany przez NBP za miesiąc marzec 2017 r.

Jak analizować bezpieczne aktywa: artykuły, które pomogą Ci zrozumieć wpis:

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Bardzo fajny artykuł, zresztą jak i poprzednie. Dzięki za zestawienie i informację przekazane. Dzięki Wam wiem, że powinienem poczekać do lutego z zakupem obligacji czteroletnich. Czekam na kolejne.

Pozdrawiam

R.

Cześć Remi,

dlaczego uważasz, że powinieneś poczekać do lutego :)?