Wycena obligacji kuponowej i zero-kuponowej na przykładach

13 marca 2017 • By Bartek StempelWycena obligacji kuponowej i zero-kuponowej

Zgodnie z planem, kolejnym wpisem po wartości pieniądza w czasie miała być wycena obligacji bo kapitalizacja/dyskontowanie jest kluczem do wyceny jakiegokolwiek aktywa. Dlatego dzisiaj zajmiemy się podstawowymi przykładami wyceny obligacji kuponowych i zero-kuponowych. Dodatkowo przygotowałem dla Was plik excel z przykładowymi wycenami obligacji (jak wyceniamy obligację ze wzoru i z formuły, dla kuponów półrocznych, rocznych i kwartalnych). Dokładna wycena krok po kroku bardziej zaawansowanych przykładów będzie w kolejnym artykule. Link do pliku otrzymacie po zapisaniu się na newsletter.

Im bardziej jesteśmy zaawansowani na drodze inwestora. Tym zadajemy sobie częściej coraz trudniejsze pytania. Przykładowo: jak zmienia się cena obligacji po wzroście/spadku rentowności oraz jak wysokość kuponu wpływa na cenę. Na te pytania otrzymacie odpowiedź w dzisiejszym wpisie. A w kolejnych będziemy rozważali coraz trudniejsze zagadnienia. Przypominam, że podstawowe rzeczy związane z obligacjami zostały już szczegółowo opisane w ramach cyklu edukacyjnego przy punkcie poziom podstawowy poniżej.

Wycena obligacji kuponowej i zero-kuponowej: Youtube wideo

Jeżeli chcesz wybrać inną formę niż pisemną zagadnień, które są przedstawione w tym wpisie to polecam zerknąć do dwóch nowych filmików, które powstały na moim kanale Youtube

Wycena obligacji kuponowej i zero-kuponowej: spis zagadnień

Poniżej macie listę podlinkowanych wpisów. Klikając na strzałkę możecie rozwinąć każdą z list.

Jak zbudować oszczędności na emeryturę

Sprawozdania spółki akcyjnej

- Bilans: praktyczne spojrzenie na spółkę giełdową

- Rachunek zysków i strat: praktyczne spojrzenie na spółkę akcyjną

- CashFlow: praktyczne spojrzenie na spółkę giełdową

- Zestawienie zmian w kapitale własnym: przykłady ze spółek

- Kapitał własny w spółce akcyjnej: praktyczne przykłady ze spółek

- Amortyzacja w spółce giełdowej

- Analiza SWOT: praktyczne przykłady dla inwestora

Podstawy inwestowania

- Jak inwestować w akcje: podstawy

- Jak złożyć zlecenie kupna instrumentu finansowego

- Jak sprawdzić notowania spółki na koncie maklerskim?

- Podstawy makroekonomii w codziennym życiu

- Wartość pieniądza w czasie

- Jak policzyć w prosty sposób Betę na giełdzie?

- Roczna kapitalizacja (stopa zwrotu) z inwestycji: co warto wiedzieć?

- Pobieranie danych z giełdy do excela krok po kroku

- Walne Zgromadzenie Akcjonariuszy i Dzień Inwestora: ciekawostki związane z KSH

- Fundusz Inwestycyjny: co warto o nim wiedzieć?

- Wartość pieniądza w czasie: dyskontowanie i kapitalizacja przepływów pieniężnych

Co warto wiedzieć o Obligacjach

- Jak kupić obligacje Skarbowe: rejestracja, aktywacja, zakup

- Jak kupić obligacje skarbowe na rynku pierwotnym

- Inwestycja w obligacje skarbowe: ryzyka, szanse, wyliczenia

- Bony skarbowe i pieniężne: rynek pieniężny

- Obligacje korporacyjne: co warto wiedzieć?

- Jak inwestować w obligacje skarbowe: podstawy

- Jak inwestować w obligacje: przegląd najważniejszych rzeczy

- Wycena obligacji: obligacje zero-kuponowe/ obligacje kuponowe<—- jesteś tutaj

- Wycena obligacji: zaawansowane przykłady

Analiza fundamentalna i techniczna

Instrumenty Finansowe

Psychologia w inwestowaniu

Powyższy cykl edukacyjny powstaje w ramach współpracy z Michałem Stopką. Więcej na temat jego doświadczenia jako analityk akcji/zarządzający przeczytacie tutaj.

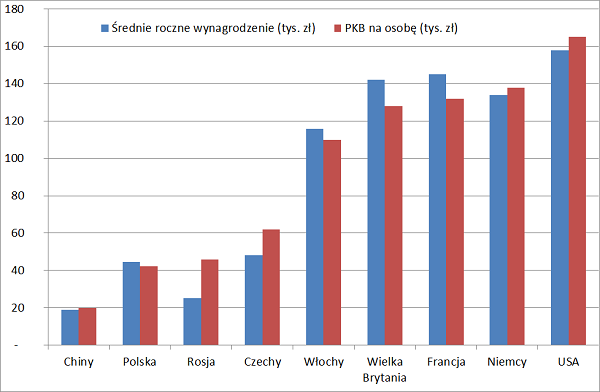

Marzeniem Michała jest zbudowanie silnie wyedukowanego ekonomicznie społeczeństwa. Jest to jeden z kluczowych elementów, dzięki któremu Michał chce podwoić zarobki/PKB w Polsce. I sprawić aby miliony Polaków wróciły z imigracji do Polski. W tym celu Michał od 2007 roku prowadzi swojego bloga, gdzie już stworzył (i dalej tworzy) bazę wiedzy na temat inwestowania, gospodarki, demografii. Generalnie rzeczy ważnych dla każdego jak i dla przyszłości Polski. W tym celu stworzył między inny ten wpis: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić? oraz poniższe cykle edukacyjne:

- 10 artykułów: „Jak inwestować przy pomocy funduszy inwestycyjnych oraz bezpośrednio na giełdzie?”

- 10 artykułów o tym jak świadomie inwestować w spółki giełdowe: „Świadomy i aktywny inwestor giełdowy”: Struktura oszczędności Polaków: dlaczego tak mało oszczędności lokujemy na giełdzie?

- Cykl edukacyjny 8 artykułów analizujący: Cykl Kondratiewa, krach 1929, demografię Japonii wersus Polska oraz fundamentalną analizę rynku miedzi, złota, ropy naftowej i gazu ziemnego: Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów.

- Seria edukacyjna dwudziestu artykułów „Jak zrobić z Polski drugi Londyn i podwoić wynagrodzenia?„

- Seria edukacyjna o cyklu dziesięcioletnim (kilkanaście artykułów): Prawdziwy rynek pracownika 🙂 Rok 2017/2018 będzie masakra! Obniżenie wieku emerytalnego -2 mln pracowników! Cykl dziesięcioletni na rynku pracy i w polskiej gospodarce

W szczególności Michał stawia na rozwój rynku kapitałowego i przedsiębiorczości, nie tylko słownie. Również zaangażował się finansowo w pomoc przy rozwoju mojego bloga. Będąc partnerem tego cyklu edukacyjnego. Pamiętajcie, decyzja każdego z Was o tym czy pomożecie drugiej osobie, może wpłynąć na losy naszego kraju. Tylko powstaje pytanie, ilu nas będzie? I czy będziemy wspólnie walczyć o dobro nas wszystkich. Pojedynczo jesteśmy tylko nic nieznaczącymi jednostkami. W grupie tworzymy ogromną siłę, która ma wpływ na przebieg spraw w Polsce.

Wycena obligacji: podstawowe informacje

Na początku zaczniemy od rozpisania podstawowych informacji na temat wyceny obligacji. Tak żebyśmy mogli dobrze zrozumieć wszystkie terminy, które będą podawane później.

Podstawowe informacje

- Data zakupu obligacji: moment w którym kupiliśmy naszą obligację (będziemy potrzebowali daty zakupu do obliczenia ceny obligacji. W szczególności, gdybyśmy sprzedali obligacje w okresie jej trwania. Co wiąże się ze znajomością ceny brudnej i ceny czystej obligacji. Temat omówimy w kolejnym artykule.)

- Data wykupu obligacji (wykupu/sprzedaży) (data w której emitent musi wykupić nasze obligacje + zapłacić nam ostatni kupon + cenę nominalną)

- Kupon (odsetki) (nasz przepływ pieniężny należny z tytułu posiadania obligacji, który otrzymujemy w zależności od rodzaju obligacji: co kwartał/pół roku lub na koniec roku)

- Rentowność inaczej YTM

- Ilość płatności kuponu w ciągu roku (co ile otrzymamy nasz kupon/odsetki. Możemy wyróżnić płatności kwartalne, półroczne, roczne)

- Cena nominalna (Wartość obligacji w momencie wykupu. Przykładowo obligacje przeważnie mają cenę nominalną 100 zł a przykładowo bony skarbowe o których pisałem mają cenę nominalną 10 000 zł: Bony skarbowe i pieniężne: rynek pieniężny

Wycena obligacji: obligacja zero-kuponowa

Na początku przedstawię Wam opisowo czym jest obligacja zero-kuponowa. Przykładowo chcę kupić obligację, ale nie chcę żeby wypłacała mi odsetki. Tylko chcę kupić obligację po niższej cenie. I właśnie tutaj przychodzi nam na pomoc obligacja zero-kuponowa. Czyli taka, która nie wypłaca kuponów/odsetek. Cały proces przebiega w ten sposób: przykładowo Skarb Państwa potrzebuje pieniędzy, więc emituje obligacje zero-kuponowe. Koszt jeden obligacji wynosi 100 złotych, jednakże żeby SP zachęcił inwestorów do kupna, sprzedaje obligacje poniżej wartości 100 złotych (czyli naszej ceny nominalnej). Przykładowo za 90 złotych każda. Czyli w tym momencie kupiliśmy obligację po cenie niższej niż cena nominalna, inaczej nazywamy to jako kupno z dyskontem. Poniżej w kolejnym akapicie dokładnie przedstawiłem czym są obligacje z dyskontem/premią/sprzedawane po cenie nominalnej.

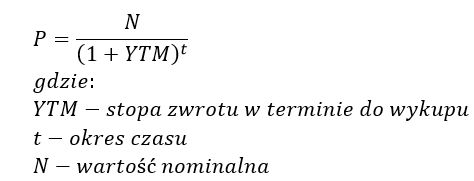

Przejdźmy teraz do wyceny obligacji zero-kuponowych. Zerknijmy na początku jak wygląda wzór na wycenę:

Opracowanie własne na podstawie: GPW Catalyst

Popatrzmy teraz na kilka bardzo prostych przykładów:

- Ile kosztuj obligacja zero-kuponowa o wartości nominalnej 100 zł z okresem do wykupu równym 1 rok i stopą zwrotu równą 5 procent w skali roku.

Jak możecie zauważyć, cena naszej obligacji wynosi 95,24 zł. Sprawdźmy teraz ile będzie kosztowała taka sama obligacja tylko dwu letnia

- Ile kosztuj obligacja zero-kuponowa o wartości nominalnej 100 zł z okresem do wykupu równym 2 lata i stopą zwrotu równą 5 procent w skali roku.

Nasza cena będzie zdecydowanie niższa z uwagi na fakt, że musimy trzymać obligację przez 2 lata. Dlatego moglibyśmy kupić taką obligację za 90,70 zł. Sprawdźmy teraz ile będzie kosztowała taka sama obligacja tylko na okres pół roku:

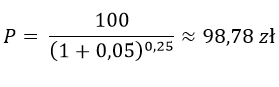

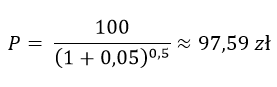

- Ile kosztuj obligacja zero-kuponowa o wartości nominalnej 100 zł z okresem do wykupu równym pół roku i stopą zwrotu równą 5 procent w skali roku.

W przypadku pół roku nasza cena jest wyższa z uwagi na krótszy czas upływu do wykupu obligacji przez emitenta (w naszym przykładzie jest to Skarb Państwa). Na koniec sprawdźmy ile kosztowałaby taka sama obligacja tylko na okres kwartalny:

- Ile kosztuj obligacja zero-kuponowa o wartości nominalnej 100 zł z okresem do wykupu równym kwartalnym i stopą zwrotu równą 5 procent w skali roku.

Z pewnością zdążyliście się domyśleć, ze cena tej obligacji będzie najwyższa. Z uwagi na bardzo krótki czas do wykupu, jakim są trzy miesiące. Mam nadzieję, że zbytnio nie zamieszałem i osoba z podstawową wiedza będzie w stanie śmiało przejść na poziom zaawansowany.

Wycena obligacji: obligacja kuponowa

Podobnie jak przy obligacji zero-kuponowej opiszę Wam słowami czym jest obligacja kuponowa. Przykładowo chce kupić obligację i otrzymywać od niej odsetki w różnych odstępach czasu. Powiedzmy, że chce otrzymywać odsetki corocznie w z góry odkreślonej wysokości. I właśnie w tym momencie przychodzi nam z pomocą obligacja kuponowa. Czyli taka która wypłaca kupon/odsetki w określonym czasie. Możemy wyróżnić 3 okresy kuponowe (roczne, półroczne, kwartalne: dokładne obliczenia dla wszystkich okresów przedstawię Wam w kolejnym artykule.)

Koszt jednej obligacji (cena nominalna) to przykładowo 100 złotych. Jednakże możemy nabyć takie obligacje po 3 cenach (dużo zależy od wysokości kuponu i stopy dyskontowej, poniżej przykłady). Dlatego możemy wyróżnić obligacje:

- Po cenie nominalnej, czyli za 100 złotych

- Powyżej ceny nominalnej, czyli powyżej 100 złotych (taka obligacja nazywana jest obligacją z premią)

- Poniżej ceny nominalnej, czyli poniżej 100 złotych (taka obligacja nazywana jest obligacją z dyskontem)

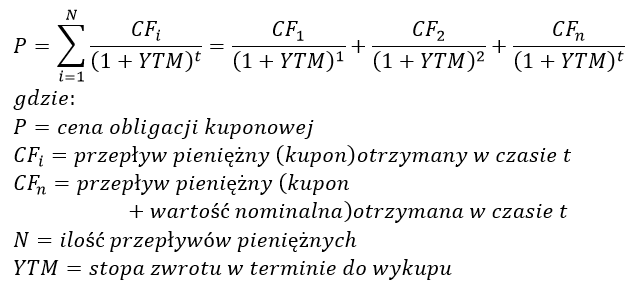

Teraz spójrzmy na wzór wyceny obligacji kuponowej: (dla osób nie lubiących matematyki: nie przejmujcie się, osobiście zaczynałem od nadrabiania braków ze szkoły średniej. Jeżeli przyłożysz się solidnie, taki rzeczy nie będą sprawiały Ci żadnego problemu. A jak masz jakieś wątpliwości to napisz w komentarzu, z chęcią pomogę.)

Opracowanie własne na podstawie: Financial Markets Blog

Popatrzmy teraz na kilka prostych przykładów:

W tym wpisie zajmiemy się obligacją roczną, wypłacająca kupon pod koniec roku. Spójrzmy jak wygląda wycena obligacji z premią/dyskontem/po cenie nominalnej:

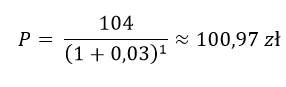

- Ile kosztuje obligacja kuponowa o wartości nominalnej 100 zł z kuponem 4% w skali roku z okresem do wykupu równym rok i stopą zwrotu równą 3 procent w skali roku. (obligacja z premią)

Cena obligacji z premią ma wyższą cenę niż cena nominalna (100 zł). Po prostu kupon jest wyższy niż nasza stopa dochodu oczekiwana przez inwestora. Sprawdźmy teraz jak wygląda wycena obligacji po cenie nominalnej:

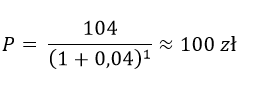

- Ile kosztuj obligacja kuponowa o wartości nominalnej 100 zł z kuponem 4% w skali roku z okresem do wykupu równym rok i stopą zwrotu równą 4 procent w skali roku. (obligacja po cenie nominalnej)

Cena obligacji po cenie nominalnej kosztuje 100 złotych, tak jak wskazuje nam sama nazwa. Sprawdźmy teraz jak wygląda wycena obligacji z dyskontem:

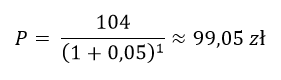

Cena obligacji z dyskontem, charakteryzuje się tym, że możemy dokonać zakupu obligacji po cenie niższej niż cena nominalna. W tym przypadku po 99,05 zł, zgodnie z wyliczeniami powyżej.

W kolejnym wpisie zajmiemy się dokładnie wyliczaniem ceny obligacji wypłacającej kwartalny/półroczny kupon w różnych odstępach czasu. W tym wpisie chciałem żebyście zapoznali się z podstawami wyceny. Tak żebyśmy mogli płynnie przejść poziom wyżej.

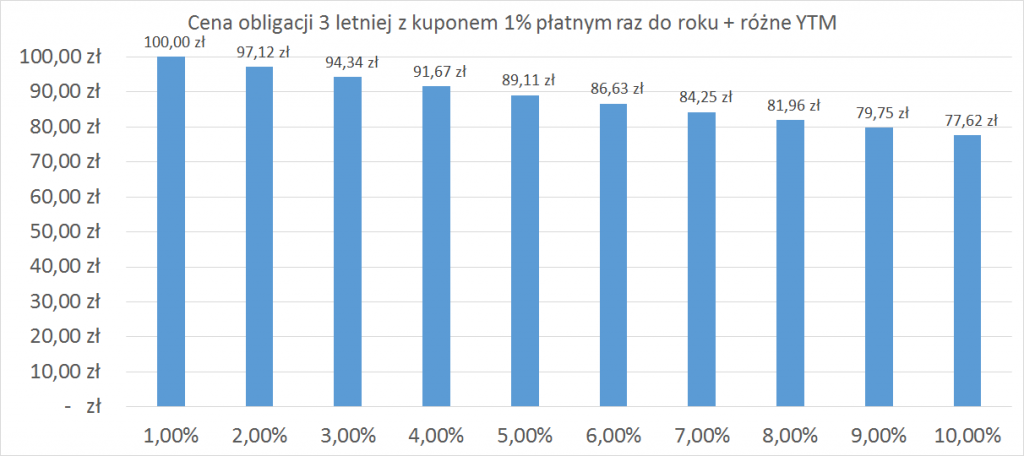

Wycena obligacji: wpływ YTM na cenę obligacji

Popatrzcie jak maleje nam cena obligacji w momencie gdy kupon jest niższy od stopy dochodu dla inwestora (YTM). Inwestorzy przeważnie wymagają wyższej stopy dochodu w momencie gdy oceniają obligację na bardziej ryzykowną.

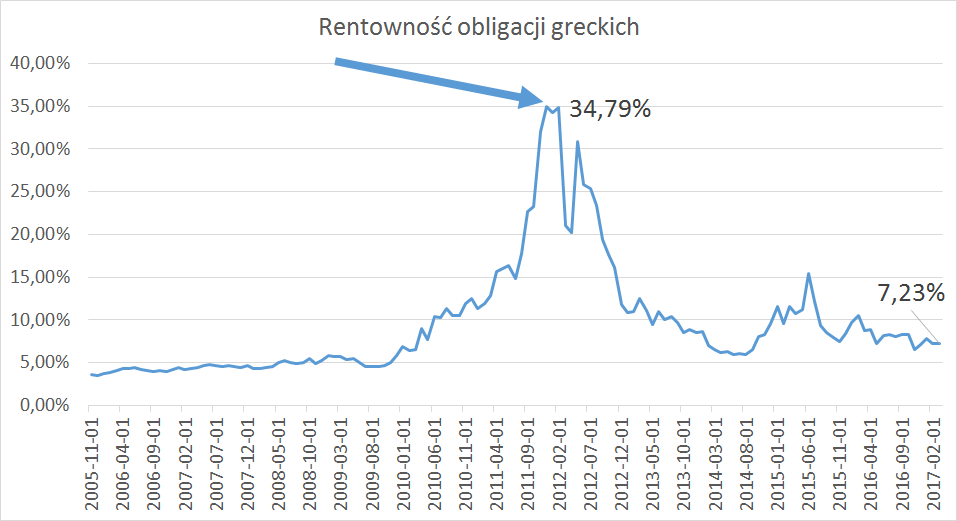

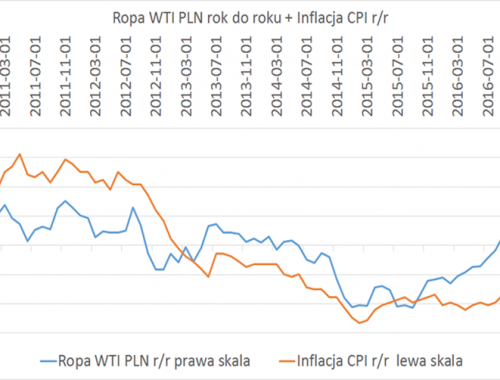

Możecie zobaczyć sobie jak rosły rentowności obligacji greckich podczas kryzysu na kolejnym wykresie poniżej:

Opracowanie własne na podstawie stooq.pl

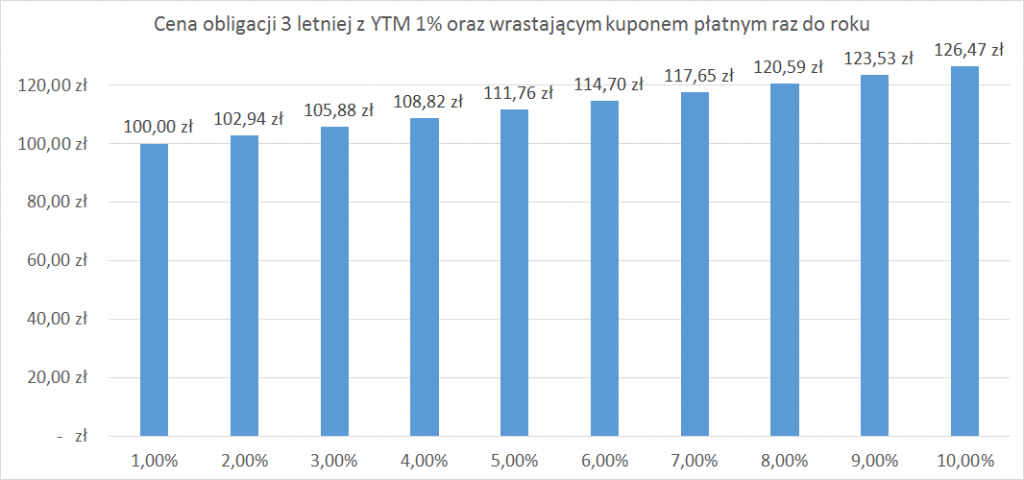

Wycena obligacji: wpływ kuponu na cenę obligacji

Im mamy niższe ryzyko i większy kupon, tym cena obligacji rośnie nam zdecydowanie powyżej cenę nominalną. Spójrzcie na przykład poniżej:

Po prostu za bezpieczniejsze obligacje musimy więcej zapłacić. W przeciwieństwie do obligacji mniej bezpiecznych, które kupujemy z dyskontem.

Wycena obligacji: podsumowanie

Inwestując na giełdzie warto rozumieć w jaki sposób wygląda wycena obligacji. Z uwagi na fakt, że bardzo duża ilość przedsiębiorstw korzysta z długu. Co pozwala im na poszerzenie swoich możliwości czy to produkcyjnych czy rozwoju nowych technologi, to zależy.

Wiedząc jak zmienia się wartość obligacji w momencie wzrostu/spadku dochodu oczekiwanego przez inwestorów. Będziemy wiedzieć jak potencjalna podwyżka stóp procentowych wpłynie na działalność przedsiębiorstwa. Oczywiście istnieją takie firmy, które finansują się tylko kapitałem własnym. Jednakże takie rozważania zostawmy sobie na późniejsze etapy naszej inwestorskiej drogi.

Literatura:

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Mam problem. Mam obliczyć wartość obligacji 4 letniej, dla której rzeczywisty termin wykupu upływa za 3,5 roku. Kupon odsetkowy 9% raz na koniec roku. Ytm=9%. Myli mnie to, że do wykupu jest 3 i PÓŁ roku. Co z tym zrobić?

*ytm=8% (pomyłka)