Inwestycja w obligacje skarbowe: ryzyka, szanse, wyliczenia

10 kwietnia 2017 • By Bartek StempelInwestycja w obligacje skarbowe

Przechodząc przez najprostsze etapy teoretyczne związane z obligacjami. Docieramy w końcu do punktu gdzie zastanawiamy się jak powinna wyglądać moja inwestycja w obligacje skarbowe? Dla osoby początkującej może wydawać się cały ten proces mocno skomplikowany. Nie zaskoczę Was pisząc, że dopiero w tym artykule możemy sprawdzić jak wyglądają nasze opcje na rynku pierwotnym.

Na początku dzisiejszego wpisu krótko opiszę Wam jakie szanse/ryzyka mogą nas spotkać podczas inwestycji w obligacje skarbowe. Następnie przedstawię Wam jak liczymy odsetki/kupony każdej obligacji dostępnej na stronie obligacji skarbowych. Dodatkowo zwrócę Waszą uwagę na niuanse, które są bardzo istotne podczas podejmowania naszych decyzji. Tak żebyśmy mogli przejść bezboleśnie na bardziej zaawansowane rzeczy.

Oczywiście mógłbym wyjść od razu z analizą WIBOR-u, inflacji, stóp procentowych. Tylko tak naprawdę wątków jest bardzo wiele. A chciałbym, żeby każdy mógł sobie prześledzić krok po kroku jaki jest mój tok myślenia. I na przyszłość wyciągnąć dla siebie wnioski. Nie zniechęcając się ilością dostępnych rzeczy.

Inwestycja w obligacje skarbowe: lista

Poniżej macie listę podlinkowanych wpisów. Klikając na strzałkę możecie rozwinąć każdą z list.

Jak zbudować oszczędności na emeryturę

Sprawozdania spółki akcyjnej

- Bilans: praktyczne spojrzenie na spółkę giełdową

- Rachunek zysków i strat: praktyczne spojrzenie na spółkę akcyjną

- CashFlow: praktyczne spojrzenie na spółkę giełdową

- Zestawienie zmian w kapitale własnym: przykłady ze spółek

- Kapitał własny w spółce akcyjnej: praktyczne przykłady ze spółek

- Amortyzacja w spółce giełdowej

- Analiza SWOT: praktyczne przykłady dla inwestora

Podstawy inwestowania

- Jak inwestować w akcje: podstawy

- Jak złożyć zlecenie kupna instrumentu finansowego

- Jak sprawdzić notowania spółki na koncie maklerskim?

- Podstawy makroekonomii w codziennym życiu

- Wartość pieniądza w czasie

- Jak policzyć w prosty sposób Betę na giełdzie?

- Roczna kapitalizacja (stopa zwrotu) z inwestycji: co warto wiedzieć?

- Pobieranie danych z giełdy do excela krok po kroku

- Walne Zgromadzenie Akcjonariuszy i Dzień Inwestora: ciekawostki związane z KSH

- Fundusz Inwestycyjny: co warto o nim wiedzieć?

- Wartość pieniądza w czasie: dyskontowanie i kapitalizacja przepływów pieniężnych

Co warto wiedzieć o Obligacjach

- Jak kupić obligacje Skarbowe: rejestracja, aktywacja, zakup

- Jak kupić obligacje skarbowe na rynku pierwotnym

- Inwestycja w obligacje skarbowe: ryzyka, szanse, wyliczenia<—- jesteś tutaj

- Bony skarbowe i pieniężne: rynek pieniężny

- Obligacje korporacyjne: co warto wiedzieć?

- Jak inwestować w obligacje skarbowe: podstawy

- Jak inwestować w obligacje: przegląd najważniejszych rzeczy

- Wycena obligacji: obligacje zero-kuponowe/ obligacje kuponowe

- Wycena obligacji: zaawansowane przykłady

Analiza fundamentalna i techniczna

Instrumenty Finansowe

Psychologia w inwestowaniu

Powyższy cykl edukacyjny powstaje w ramach współpracy z Michałem Stopką. Michał jest moim mentorem (info): partnerem trzech cykli edukacyjnych. Więcej na temat jego dwudziestoletniego doświadczenia jako inwestor indywidualny, analityk akcji/zarządzający przeczytacie tutaj.

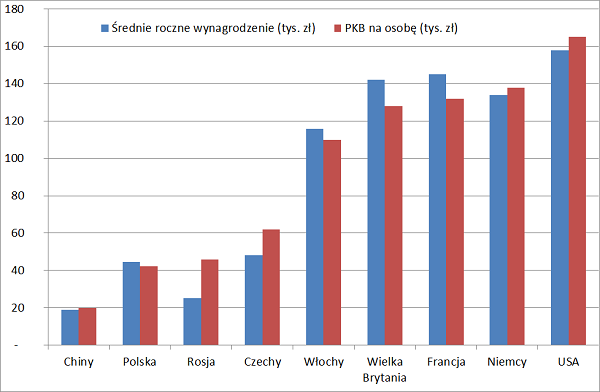

Marzeniem Michała jest zbudowanie silnie wyedukowanego ekonomicznie społeczeństwa. Jest to jeden z kluczowych elementów, dzięki któremu Michał chce podwoić zarobki/PKB w Polsce. I sprawić aby miliony Polaków wróciły z imigracji do Polski. W tym celu Michał od 2007 roku prowadzi swojego bloga, gdzie już stworzył (i dalej tworzy) bazę wiedzy na temat inwestowania, gospodarki, demografii. Generalnie rzeczy ważnych dla każdego jak i dla przyszłości Polski. W tym celu stworzył między inny ten wpis: Jak rozpocząć inwestowanie? Co najpierw przeczytać lub zrobić? oraz poniższe cykle edukacyjne:

- 10 artykułów: „Jak inwestować przy pomocy funduszy inwestycyjnych oraz bezpośrednio na giełdzie?”

- 10 artykułów o tym jak świadomie inwestować w spółki giełdowe: „Świadomy i aktywny inwestor giełdowy”: Struktura oszczędności Polaków: dlaczego tak mało oszczędności lokujemy na giełdzie?

- Cykl edukacyjny 8 artykułów analizujący: Cykl Kondratiewa, krach 1929, demografię Japonii wersus Polska oraz fundamentalną analizę rynku miedzi, złota, ropy naftowej i gazu ziemnego: Krach i Wojna: pięćdziesięcioletni Cykl Kondratiewa a granice kreowania długów.

- Seria edukacyjna dwudziestu artykułów „Jak zrobić z Polski drugi Londyn i podwoić wynagrodzenia?„

- Seria edukacyjna o cyklu dziesięcioletnim (kilkanaście artykułów): Prawdziwy rynek pracownika 🙂 Rok 2017/2018 będzie masakra! Obniżenie wieku emerytalnego -2 mln pracowników! Cykl dziesięcioletni na rynku pracy i w polskiej gospodarce

W szczególności Michał stawia na rozwój rynku kapitałowego i przedsiębiorczości, nie tylko słownie. Również zaangażował się finansowo w pomoc przy rozwoju mojego bloga. Będąc partnerem tego cyklu edukacyjnego. Pamiętajcie, decyzja każdego z Was o tym czy pomożecie drugiej osobie, może wpłynąć na losy naszego kraju. Tylko powstaje pytanie, ilu nas będzie? I czy będziemy wspólnie walczyć o dobro nas wszystkich. Pojedynczo jesteśmy tylko nic nieznaczącymi jednostkami. W grupie tworzymy ogromną siłę, która ma wpływ na przebieg spraw w Polsce.

Inwestycja w obligacje skarbowe: makro-ekonomiczne szanse i ryzyka

Moim zdaniem każdy prawdziwy inwestor nie szuka „pewniaków” na rynku. Tylko jest w stanie mniej lub bardziej szacować szanse i ryzyka rynkowe. Inwestując nawet w lokaty bankowe nie mamy 100% pewności, że tak będzie zawsze. Popatrzcie na obywateli Cypru, byli święcie przekonani, że otrzymają swoje depozyty w 100% ich wartości. Oczywiście, żeby nie popadać w paranoje, chciałem Wam tylko uzmysłowić, że każde aktywa posiadają swoje szanse i ryzyka. Chciałbym żebyście brali pod uwagę kompleksowy obraz rynku i inwestycji. Jak wiadomo nie od razu Rzym zbudowano, więc prawdopodobnie z czasem bardziej zrozumiecie co „poeta” miał na myśli.

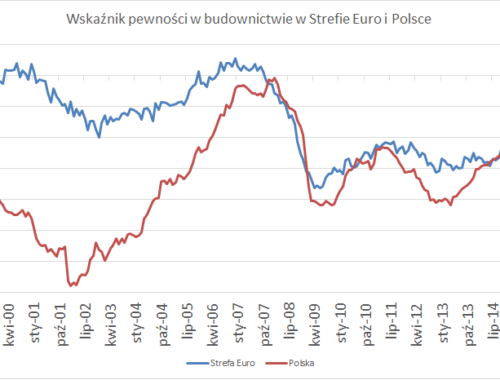

Przyznaje się bez bicia, że mistrzem makro-ekonomi nie jestem. Powiedzmy, że zdobyłem już solidne podstawy. Dlatego wypiszę Wam jakie są według mnie szanse/ryzyka makro-ekonomiczne podczas inwestycji w obligacje skarbowe:

Szanse:

- stopy procentowej

- inflacji/deflacji

- kapitalizacji odsetek (kuponu)

Ryzyko:

- stopy procentowej

- inflacji/deflacji

- kapitalizacji odsetek (kuponu)

- niewypłacalności kraju

Od razu nasuwa się pytanie, dlaczego prawie to samo znajdziemy w szansach i ryzyku? Bo możemy (powinniśmy) patrzeć z dwóch stron na dobry początek.

Inwestycja w obligacje skarbowe: dwie strony medalu

Szansa/ryzyko stopy procentowej:

Tutaj bardzo ważnym pytaniem jest jakie posiadamy aktywa? Rozważmy obligację skarbową o stałym kuponie:

Spadek stóp procentowych: korzyść dla nas, bo będziemy otrzymywali stały kupon (wyższy)

Wzrost stóp procentowych: strata dla nas, bo będziemy otrzymywali taki sam kupon, gdzie na rynku moglibyśmy otrzymać wyższy

Szansa/ryzyko inflacji:

W tym przypadku weźmy pod uwagę obligację indeksowaną inflacją:

Wzrost inflacji: korzyść dla nas, bo zyskujemy wyższy procent i jesteśmy obronieni przed inflacją

Deflacja: strata dla nas, otrzymujemy niższy kupon (samą marże), gdzie osoba ze stałym kuponem otrzymuje prawdopodobnie więcej. I dodatkowo z deflacji korzystają dwie strony.

Szansa/ryzyko kapitalizacji odsetek (kuponu)

W dzisiejszym artykule opiszę Wam dodatkowo obligacje, które nie wypłacają kuponu/odsetek, tylko kupon/odsetki są reinwestowane. Dlatego chciałbym krótko omówić jak wygląda szansa/ryzyko dla obligacji o stałym kuponie:

kapitalizacja odsetek/kuponu: z góry znamy wysokość stopy kapitalizacji (jest to i szansa i zagrożenie, zależy od stóp procentowych i sytuacji na rynku np. oprocentowania lokat)

wypłata odsetek/kuponu: otrzymujemy co kwartał/pół roku/rok swoje odsetki/kupon (jest to i szansa i zagrożenie, zależy od stóp procentowych i sytuacji na rynku np. oprocentowania lokat)

Na koniec pozostaje nam jeszcze ryzyko niewypłacalności kraju. Oczywiście jest to możliwe, bardzo dużo tutaj zależy od stanu finansów publicznych, rozłożenia długu (krajowy/zagraniczny), ściągalności podatków, korupcji itd. Temat jest zbyt obszerny, dlatego nie będę się tutaj rozpisywał.

W tym akapicie przedstawiłem Wam takie solidne podstawy. Oczywiście nie wypisałem wszystkich czynników i dostępnych opcji. Jeżeli zastanawiasz się nad szansą/ryzykiem dla swojego instrument to napisz śmiało w komentarzu. Postaram się pomóc.

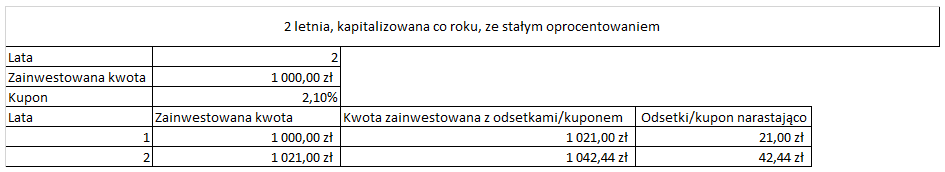

Inwestycja w obligacje skarbowe: obligacja 2 letnia na stały procent

Na początku zacznijmy od tego jak ustawodawca opisuje naszą obligację 2 letnią ze stałym oprocentowaniem

Aktualna seria obligacji (z kwietnia 2017 r.) oferuje stały kupon/odsetki: 2,10% w każdym roku oszczędzania, z roczną kapitalizacją odsetek.

Źródło: Obligacje Skarbowe

Teraz uwaga, bardzo ważna kwestia: obligacja dwuletnia nie wypłaca kuponu tylko odsetki są kapitalizowane. Cała wypłata jest w momencie wykupu (chyba, że wcześniej będziemy chcieli zakończyć inwestowanie to będziemy musieli zapłacić za przedterminowy wykup od każdej obligacji 70 groszy.)

Popatrzcie teraz na obliczenia dla obligacji wyżej wymienionej obligacji:

Tabela opisana jako „zainwestowana kwota” przedstawia wyższą wartość w 2 roku z uwagi na fakt, że odsetki/kupony są reinwestowane (a nie jak w kolejnych obligacjach 3-letnich i 4-letnich wypłacane). Cały plik excela z dokładnymi obliczeniami możecie otrzymać po zapisaniu się na darmowy newsletter.

Obligacje 2 letnią ze stałym oprocentowaniem możemy porównać do lokaty z kapitalizacją odsetek na koniec okresu. Tylko w przypadku obligacji, możemy prędzej zakończyć oszczędzanie i otrzymać odsetki za okres przez który inwestowaliśmy minus opłata za przedterminowy wykup. Więc nie tracimy wszystkiego jak w przypadku większości lokat.

Dokładnie wyliczenia z dnia na dzień znajdziecie tutaj w formacie pdf

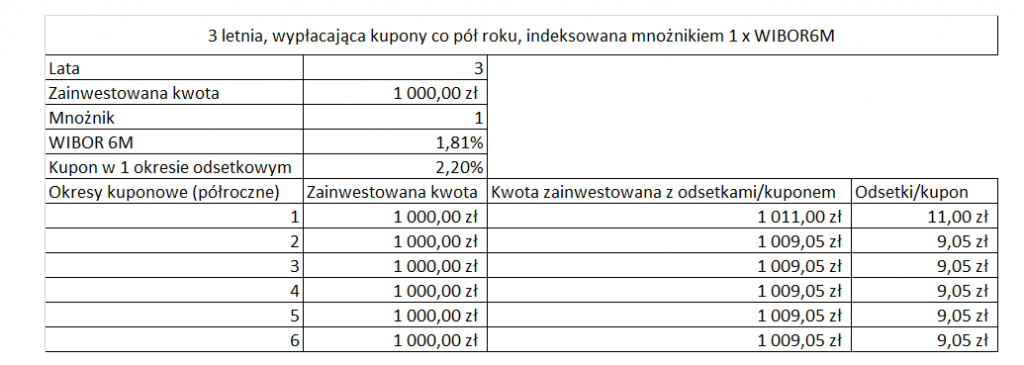

Inwestycja w obligacje skarbowe: obligacja 3 letnia zmienno-procentowa

Na początku zacznijmy od tego jak ustawodawca opisuje naszą obligację 3 letnią indeksowaną mnożnikiem (1 procent) razy stawka WIBOR 6M:

Aktualna seria obligacji (z kwietnia 2017 r.) oferuje stały kupon/odsetki: 2,20% w pierwszym sześciomiesięcznym okresie odsetkowym, w kolejnych sześciomiesięcznych okresach odsetkowych: mnożnik 1,00 x WIBOR 6M, z wypłatą odsetek co pół roku

Źródło: Obligacje Skarbowe

Bardzo ważne w tym przypadku są dwa zwroty:

- wypłata odsetek co pół roku

- odsetki = mnożnik 1 razy WIBOR 6M

W przypadku tej obligacji otrzymujemy nasze odsetki co pół roku gdzie następnie kalkulowany jest nowy poziom oprocentowania obligacji wynikający ze wzoru. Przykładowo jeżeli wartość WIBOR 6M zostałaby niezmienna w porównaniu z dzisiejszym odczytem. To otrzymalibyśmy 1,81% razy 1= 1,81%. Tyle dokładnie wyniosłaby wysokość drugiego kuponu/odsetek.

Następnie kolejny okres byłby znowu przeliczany itd. aż do końca okresu naszej obligacji (zapadalności). Czyli 3 lata podzielić na okresy 6 miesięczne, mamy 6 okresów kuponowych. Gdzie 1 płatność została ustalona z góry przez ustawodawcę w wysokości 2,2%.

Spójrzmy teraz na przykładowe obliczenia:

Cały czas przewija się kwota 1000 zł w kolumnie „zainwestowana kwota”, ponieważ nie brałem pod uwagę re-inwestycji odsetek. W takich konstrukcjach obligacji wystawiamy się na szansę/ryzyko związane z re-inwestycją odsetek/kuponu. I musimy sami re-inwestować swoje odsetki np. poprzez zakup dodatkowych obligacji, akcji lub założenia ciekawej lokaty.

Dokładnie wyliczenia z dnia na dzień znajdziecie tutaj w formacie pdf

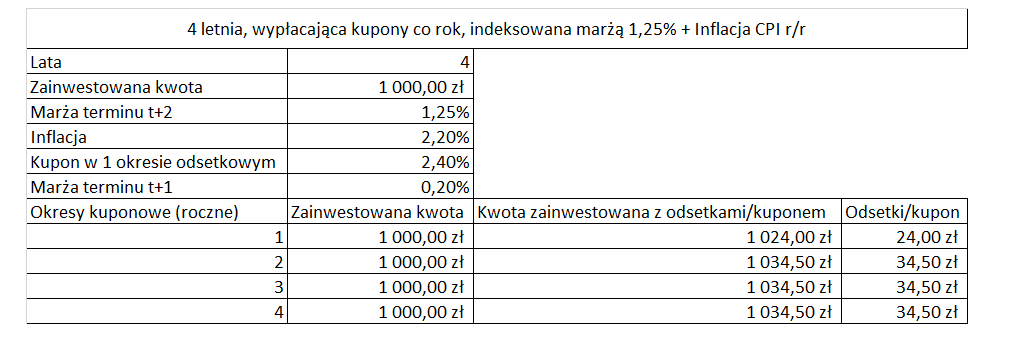

Inwestycja w obligacje skarbowe: obligacja 4 letnia zmienno-procentowa

Uwaga: zerknij koniecznie do komentarzy, żeby dowiedzieć się jak dokładnie liczymy indeksację inflacji po 1 roku trwania obligacji

Na początku zacznijmy od tego jak ustawodawca opisuje naszą obligację 4 letnią indeksowaną wysokością marży + inflacją CPI r/r

Aktualna seria obligacji (z kwietnia 2017 r.) oferuje stały kupon/odsetki: 2,40% w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,25% + inflacja, z wypłatą odsetek co roku.

Źródło: Obligacje Skarbowe

Bardzo ważne w tym przypadku są dwa zwroty:

- wypłata odsetek co rok

- odsetki = marża 1,25% + inflacja CPI r/r

W przypadku tej obligacji otrzymujemy z góry ustalone odsetki za 1 rok. Następnie kalkulowany jest nowy poziom oprocentowania obligacji wynikający ze wzoru. Przykładowo jeżeli wzięlibyśmy wartość inflacji z obecnej serii, czyli: 2,2%. To otrzymalibyśmy w kolejnym okresie kuponowym 2,2% + 1,25% = 3,45% . Tyle dokładnie wyniosłaby wysokość drugiego kuponu/odsetek.

Następnie kolejny okres byłby znowu przeliczany itd. aż do końca okresu naszej obligacji (zapadalności). Czyli za 4 lata . Gdzie 1 płatność została ustalona z góry przez ustawodawcę wynikająca z:

Czteroletnich indeksowanych oszczędnościowych obligacji skarbowych. Cena sprzedaży – 100,00 zł. Oprocentowanie w pierwszym, rocznym okresie odsetkowym wynosi 2,40% w skali roku. Marża służąca do obliczania oprocentowania obligacji w pierwszym okresie odsetkowym wynosi 0,20%, w pozostałych okresach: 1,25%.

Źródło: Obligacje Skarbowe

Spójrzmy teraz na przykładowe obliczenia:

Cały czas przewija się kwota 1000 zł w kolumnie „zainwestowana kwota”, ponieważ nie brałem pod uwagę re-inwestycji odsetek. W takich konstrukcjach obligacji wystawiamy się na szansę/ryzyko związane z re-inwestycją odsetek/kuponu.

Tutaj na koniec muszę wam wspomnieć o jeden bardzo ważnej rzeczy:

Najważniejsza strategią w dobieraniu obligacji indeksowanej inflacją jest moment zakupu a dokładnie miesiąc w jakim postanowiliśmy zakupić obligację. O tym dowiecie się z następnego artykuł bo przygotowałem ciekawe zestawienie z ostatnich kilkudziesięciu lat.

Dokładnie wyliczenia z dnia na dzień znajdziecie tutaj w formacie pdf

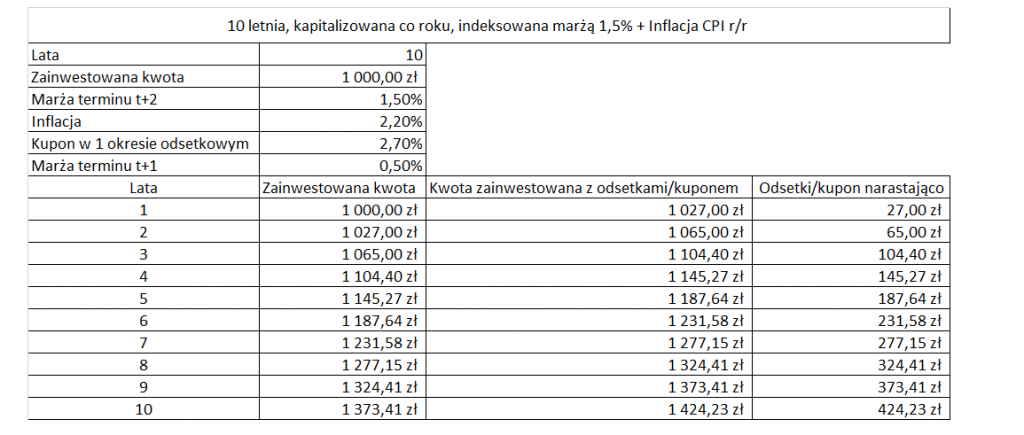

Inwestycja w obligacje skarbowe: obligacja 10 letnia zmienno-procentowa

Uwaga: zerknij koniecznie do komentarzy, żeby dowiedzieć się jak dokładnie liczymy indeksację inflacji po 1 roku trwania obligacji

Na początku zacznijmy od tego jak ustawodawca opisuje naszą obligację 10 letnią indeksowaną wysokością marży + inflacją CPI r/r

Aktualna seria obligacji (z kwietnia 2017 r.) oferuje stały kupon/odsetki: 2,70% w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,5% + inflacja, z wypłatą odsetek co roku.

Źródło: Obligacje Skarbowe

Bardzo ważne w tym przypadku są dwa zwroty:

- wypłata odsetek co rok

- odsetki = marża 1,5% + inflacja CPI r/r

W przypadku tej obligacji nasze z góry ustalone odsetki za pierwszy rok są kapitalizowane. Następnie kalkulowany jest nowy poziom oprocentowania obligacji wynikający ze wzoru. Przykładowo jeżeli wzięlibyśmy wartość inflacji z obecnej serii, czyli: 2,2%. To otrzymalibyśmy w kolejnym okresie kuponowym 2,2% + 1,5% = 3,70% . Tyle dokładnie wyniosłaby wysokość drugiego kuponu/odsetek.

Następnie kolejny okres byłby znowu przeliczany itd. aż do końca okresu naszej obligacji (zapadalności). Czyli za 10 lat . Gdzie 1 płatność została ustalona z góry przez ustawodawcę wynikająca z:

Emerytalnych dziesięcioletnich oszczędnościowych obligacji skarbowych. Cena sprzedaży – 100,00 zł. Oprocentowanie jest zmienne, oparte na wskaźniku inflacji i w pierwszym, rocznym okresie odsetkowym wynosi 2,70% w skali roku. Marża służąca do obliczenia oprocentowania w pierwszym okresie odsetkowym wynosi 0,50%, zaś w kolejnych okresach odsetkowych wynosi 1,50%. Odsetki podlegają kapitalizacji.

Źródło: Obligacje Skarbowe

Spójrzmy teraz na przykładowe obliczenia:

Tutaj na koniec muszę wam wspomnieć o jeden bardzo ważnej rzeczy, podobnie jak przy obligacji 4 letniej:

Najważniejsza strategią w dobieraniu obligacji indeksowanej inflacją jest moment zakupu a dokładnie miesiąc. O tym dowiecie się z następnego artykuł bo przygotowałem ciekawe zestawienie z ostatnich kilkudziesięciu lat.

Dokładnie wyliczenia z dnia na dzień znajdziecie tutaj w formacie pdf

Inwestycja w obligacje skarbowe: artykuły, które pomogą Ci zrozumieć wpis

- Stopy procentowe na co dzień: referencyjna, depozytowa, lombardowa, redyskontowa

- Jak kupić obligacje Skarbowe: rejestracja, aktywacja, zakup

- Jak wycenić obligacje: wpływ czasu na cenę obligacji + kupony kwartalne i półroczne

- Wycena obligacji kuponowej i zero-kuponowej na przykładach

- Co powoduje inflację? Analiza podaży pieniądza, cen ropy i rentowności obligacji

- Uwaga nadciąga inflacja i koniec świata: analiza koszyka inflacyjnego w Polsce

- Wartość pieniądza w czasie: dyskontowanie i kapitalizacja przepływów pieniężnych

Inwestycja w obligacje skarbowe: podsumowanie

Jeżeli udało Ci się przebrnąć przez cały artykuł to gratuluję zaangażowania. Inwestowanie to nie sprint, to maraton. W szczególności patrząc na inwestycje w obligacje skarbowe, możemy dostrzec naprawdę wspaniałe rzeczy.

Dziękuję za każde polecenie bloga i Forum Inwestora Profesjonalnego rodzinie i znajomym! Oraz za korzystanie z linków afiliacyjnych Michała. Jest to dla nas bardzo ważne!

Nic Was to nie kosztuje a dzięki temu możemy razem promować na większą skalę idee i przemyślenia, którymi dzielimy się z Wami na naszych stronach oraz na grupie FB Forum Inwestora Profesjonalnego.

Kluczowe korzyści IKE i IKZE: możesz zyskać tysiące a nawet dziesiątki tysięcy złotych!

Przypominamy, że podstawową korzyścią z IKE i IKZE jest brak podatku belki od dywidend, odsetek i zysków z akcji oraz ETFów. Dopóki obracasz środkami w ramach IKE/IKZE, czyli ich nie wypłacisz. Innymi słowy gotówka w postaci podatku, który musisz zapłacić w tym roku i kolejnych, zamiast trafić do fiskusa, może zostać na Twoim rachunku. I możesz nią obracać. Więc zyskujesz nawet, jeżeli wypłacisz środki przed emeryturą. Takie korzyści podatkowe mogą iść w tysiące a nawet dziesiątki tysięcy złotych!

Oczywiście zyskujesz szczególnie dużo, jeżeli dotrzymasz IKE i IKZE do 65/60 lat. Ale jest to tylko opcja, bo jak napisałem powyżej, IKE i IKZE opłaca się już w perspektywie kilku lat.

Mało tego. W kontekście jeszcze lepszego rozumienia IKE i IKZE, przypominam, że szczególnie opłaca się IKZE bo ma dodatkowe korzyści o których mało kto wie: IKZE jest mega opłacalne! Case study brak podatku belki nawet przed emeryturą a do tego kwota wolna 30 tysięcy!

Jeżeli chcesz założyć rachunek maklerski, też IKE/IKZE, gdzie możesz inwestować też w akcje i ETFy zagraniczne: giełda, obligacje, złoto, surowce itd., możesz skorzystać z mojego linku afiliacyjnego. Zyskasz promocyjną prowizję + możliwość bezpłatnej rejestracji na walnych + bezpłatny dostęp do wyboru: 1) książka online/szkolenie z inwestowania 2) lub drugi poziom kursu Excel w finansach. Praktyczne wykorzystanie wiedzy inwestora. To naprawdę wartościowa wiedza! Więcej informacji o promocyjnych warunkach kliknij tutaj: Najlepszy rachunek maklerski oraz IKE i IKZE.

Mój link afiliacyjny: kliknij tutaj

(wszystko robi się sprawnie online)

Uwaga! Środki z IKE i IKZE możesz wypłacić w każdej chwili. Nie musisz też kupować akcji i ETFów aby wykorzystać limity na ten rok.

Trzeba tylko wpłacić środki bo inaczej limity przepadną bezpowrotnie. Możesz kupić akcje, obligacje i ETFy kiedy tylko zechcesz. Ważne aby środki zostały zaksięgowane na IKZE i IKE. Możesz też wypłacić środki w każdej chwili bo to rachunek maklerski jak każdy inny tylko ma korzyści podatkowe.

Osoby prowadzące działalność gospodarczą, po zmianach też na ryczałcie: zgłoś wyższy limit!

Uwaga: ważna informacja w kontekście IKZE w DM BOŚ. Osoba prowadząca działalność, też ryczałt, może otworzyć „zwykły” rachunek (nie na działalność gospodarczą), wypełnić stosowne oświadczenie i korzystać z podwyższonego limitu IKZE dla osób prowadzących działalność gospodarczą, bez konieczności rejestracji nr LEI. Oświadczenie składa się elektronicznie z poziomu rachunku IKZE: zakładka [Dyspozycje] => [Inne] => [Oświadczenie o limicie wpłat na IKZE].

Kompleskowa baza informacji o IKE i IKZE

Powyższe informacje i wiele innych jak np. limity wpłat, nietypowe sytuacje IKE i IKZE, lista zadawanych pytań i odpowiedzi oraz komentarze czytelników znajdziesz tutaj: Baza informacji na temat IKE i IKZE.

Na koniec tradycyjnie ogromny i mega ważny apel Michała!

Rozmawiajcie ze znajomymi na tematy ważne dla Polski, szczególnie te związane z inwestowaniem i gospodarką. Merytoryczna dyskusja to klucz do sukcesu Polski, mocnego wzrostu wynagrodzeń i powrotu kilku mln osób z emigracji! Zgodnie z analizą i grafiką z 2012 roku: W matni: krach polskiej gospodarki w ciągu kilkunastu lat? Podatki + wyjazdy = bankructwo państwa i ZUS

Bartek bardzo fajny wpis 🙂 Wynika z tego, że na obligacjach dziesięcioletnich można, przy obecnym poziomie inflacji, wyciągnąć od drugiego roku nawet 3,7% (!) Całkiem niezła alternatywa do lokat. Szczególnie biorąc pod uwagę, że na obligacjach nie ma limitu wartości zainwestowanego kapitału.

Te stopy zwrotu tłumaczą też skąd bierze się wykres rentowności dziesięciolatek na stooq: https://stooq.pl/q/?s=10ply.b&c=1y&t=c&a=lg&b=0

Widać, że do najnowszej inflacji dodawana jest po prostu marża dla obligacji dziesięcioletnich. Najnowsze dane za marzec wstępne inflacji to było 2% więc rentowność teraz na rynku wtórnym dziesięciolatek to 3,49 (przy marży 1,5% jak w ostatniej emisji):

Inflacja w Polsce znacznie poniżej oczekiwań w marcu 2017: +2% r/r! Wszystko zgodnie z planem 🙂

http://www.michalstopka.pl/inflacja-w-polsce-w-marcu-2017/

Jutro będzie dokładnie podana inflacja GUS, zobaczymy czy dane się potwierdzą 🙂

Zobaczymy 🙂

Super że edukujesz o skarbówkach, tak mało informacji o tym w internecie, a jakby nie patrzeć to najbezpieczniejsza forma lokowania środków w danej walucie.

„Najwazniejsza strategia w dobieraniu obligacji indeksowanej inflacja jest moment zakupu a dokladnie miesiac w jakim postanowilismy zakupic obligacje. O tym dowiecie sie z nastepnego artykul bo przygotowalem ciekawe zestawienie z ostatnich kilkudziesieciu lat.”

Nie było tego wpisu czy źle szukam?

Z tego co rozumiem (EDO) pierwsze 12m jest 2,7% (czyli od maja do maja) a następne 12m średnia inflacji miesięcznej z pierwszego okresu odsetkowego (12m od maja do maja) itd. Dobrze rozumiem, tak? Więc narazie to daleko do tego 3,5 😉

Nie zmienia to faktu że to świetny produkt i mimo że nie spodziewam się jakiejś wysokiej inflacji to zamierzam podebrać.

„Wzrost inflacji: korzysc dla nas, bo zyskujemy wyzszy procent i jestesmy obronieni przed inflacja”

Nie mogę zgodzić się tylko z tym, wzrost inflacji jest pozytywny, bo mimo że mamy wyższe odsetki, to realnie zarabiamy mniej (podatek jest wyższy i zjada realny zysk) i tak z tego co pamietam przy inflacji koło 6 nie ma realnego zysku dla 100% EDO, przy 3:1 EDO:DSO tracimy zysk przy około 4% (ale w tym wypadku więcej zarabiamy na deflacji). Paradoksalnie najlepsza inflacja dla EDO to 0% bo dostajemy wtedy realnie 1,23% (zakładając kapitalizację odsetek). Generalnie inflacja (szczególnie wysoka) nie jest dobra dla żadnej klasy aktywów, chociaż niektóre mogą sobie radzić lepiej, niektóre gorzej.

Popraw mnie proszę jeśli się mylę w którejś kwestii nt dziesięciolatek EDO, bo zamierzam podebrać ich dość znaczną ilość (jako dywersyfikacja i hedge przed niespodziewaną inflacją) i chętnie usłyszę coś czego mogę jeszcze nie wiedzieć.

Cześć Adam,

dzięki za miłe słowa, już odpowiadam po kolei:

„Z tego co rozumiem (EDO) pierwsze 12m jest 2,7% (czyli od maja do maja) a następne 12m średnia inflacji miesięcznej z pierwszego okresu odsetkowego (12m od maja do maja) itd. Dobrze rozumiem, tak? Więc narazie to daleko do tego 3,5 ”

Oprocentowanie 10 latek wygląda tak:

„2,70 % w pierwszym rocznym okresie odsetkowym, w kolejnych rocznych okresach odsetkowych: marża 1,50% + inflacja, z roczną kapitalizacją odsetek.” 1 rok odsetkowy jest z góry ustalony. 2 i kolejny rok do 10 tego ustalany jest na podstawie marży + odczytu inflacji r/r za miesiąc poprzedni w danym roku. Czyli jakbyś teraz i inflacja by się nie zmieniła (dalej wyniosła by 2%) za rok w kwietniu to otrzymałbyś 1,5 marży + ostatni odczyt inflacji 2% czyli 3,5%. I potem za 3 rok byłby kolejny odczyt, aż do 10 roku. Tylko pytanie jaka będzie inflacja za rok, zakładamy neutralnie, że będzie taka sama jak teraz 🙂

„„Wzrost inflacji: korzysc dla nas, bo zyskujemy wyzszy procent i jestesmy obronieni przed inflacja”

Nie mogę zgodzić się tylko z tym, wzrost inflacji jest pozytywny, bo mimo że mamy wyższe odsetki, to realnie zarabiamy mniej (podatek jest wyższy i zjada realny zysk) i tak z tego co pamietam przy inflacji koło 6 nie ma realnego zysku dla 100% EDO, przy 3:1 EDO:DSO tracimy zysk przy około 4% (ale w tym wypadku więcej zarabiamy na deflacji). Paradoksalnie najlepsza inflacja dla EDO to 0% bo dostajemy wtedy realnie 1,23% (zakładając kapitalizację odsetek). Generalnie inflacja (szczególnie wysoka) nie jest dobra dla żadnej klasy aktywów, chociaż niektóre mogą sobie radzić lepiej, niektóre gorzej.”

Teraz powstaje pytanie na jakim koszyku produktów wystąpiła najwyższa inflacja, która została wliczona. Przykładowo jak nie dojeżdżasz własnym samochodem do pracy to uniknąłeś trochę inflacji bo ostatnimi czasy była spowodowana wzrostami cen surowców.

Generalnie można powiedzieć, że inflacja jest „szkodliwa” tylko powstaje wiele pytań gdzie jej wartość najwyżej wzrosła i jak to przekłada się na sytuację danej osoby. Bo inflacja liczona jest dla przeciętnego kowalskiego. Jak nie czytałeś to polecam ten artykuł: https://warsztatanalityka.pl/uwaga-nadciaga-inflacja-i-koniec-swiata-analiza-inflacji-w-polsce/

„Popraw mnie proszę jeśli się mylę w którejś kwestii nt dziesięciolatek EDO, bo zamierzam podebrać ich dość znaczną ilość (jako dywersyfikacja i hedge przed niespodziewaną inflacją) i chętnie usłyszę coś czego mogę jeszcze nie wiedzieć.”

Jeżeli decydujesz się na EDO to pamiętaj o tym, że w tym wypadku jest dosyć duży koszt jakbyś chciał wycofać pieniądze. Więc zalecam zakup za kwotę, która może leżeć do emerytury. Bo w tym przypadku masz 2% od każdej obligacji opłatę.

Dzięki! Sprawdziłem, w przypadku sprzedaży wcześniejszej, traci się tylko do nabytych odsetek lub max 2 zł/obligacja. Czyli w przypadku wykupu w roku 9 na twoim przykładzie z artykułu zamiast 1324,41 otrzymamy 1304,41 (-2zł x 10). Swoją drogą super sprawa, jakby państwo miało ogromne problemy i dług na rynku taniał, zawsze można sprzedać je z tymi niecałymi 2% straty jeśli się obawiamy o możliwości wykupu długu przez państwo 😉 ale naprawdę ciężko mi wyobrazić sobie taki scenariusz, zawsze można dodrukować 😉

Wydaje mi się, że musiałoby się coś bardzo złego stać w systemie Państwowym, i musieliby rozdawać kasę na lewo i prawo tak żeby dług zagraniczny bardzo mocno wzrósł. Jest to po prostu mało prawdopodobne, ale zawsze warto trzymać rękę na pulsie i obserwować co się dzieje 🙂

Mam pytanie dotyczące prawidłowego naliczania odsetek od obligacji indeksowanych inflacją. W powyższym komentarzu padło stwierdzenie, że inflacja naliczana jest za miesiąc poprzedni. Czy jest tak na pewno? Według MF stopa wzrostu cen towarów i usług konsumpcyjnych, przyjmowana dla 12 miesięcy jest ogłaszana przez Prezesa Głównego Urzędu Statystycznego w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego. Czy nie oznacza to, że czasem że marża obligacji kupionych w lutym będzie powiększona o inflację z grudnia 2017, która została ogłoszona przez GUS w styczniu 2018?

Będę wdzięczny za wyjaśnienie,

Pozdrawiam

Cześć Grzegorz,

wysłałem zapytanie, zobaczymy co odpowiedzią. Przykładowo wskaźnik inflacji za styczeń podawany jest 15 lutego. A obligacje sprzedawane są w seriach od 1 lutego do 31 lutego. Więc możliwe jest, że przyjmowana jest inflacja z grudnia. Bo styczniowa pojawiła się w połowie trwania oferty na obligacje.

Cześć Grzegorz,

otrzymałem odpowiedź. Poniżej wyjaśnienie:

Sposób obliczenia stopy procentowej od drugiego do czwartego okresu odsetkowego dla obligacji czteroletnich obliczmy według wzoru: r = i + m

– gdzie:

r – stopa procentowa w danym okresie odsetkowym,

i – stopa wzrostu cen towarów i usług konsumpcyjnych, przyjmowana dla 12 miesięcy i ogłaszana przez Prezesa Głównego Urzędu Statystycznego w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego, w przypadku gdy i < 0 przyjmuje się że i = 0, m - marża odsetkowa w danym okresie odsetkowym. Poniżej przedstawiam przykłady: 1) W lutym ogłaszana jest inflacja styczniowa, i to jej wysokość jest brana do ustalenia oprocentowania dla emisji marcowych obligacji COI, ROS, ROD oraz EDO. Analogicznie przedstawia się kwestia emisji z pozostałych miesięcy w roku. 2) Posiadam obligacje czteroletnie, nabyłam je w emisji sierpniowej (COI0817). Inflacja brana pod uwagę do ustalenia oprocentowania w kolejnych okresach odsetkowych obligacji COI ogłaszana jest w lipcu i dotyczy poziomu inflacji z okresu lipiec poprzedniego roku – czerwiec bieżącego roku. Oprocentowanie obligacji COI0817 w pierwszym rocznym okresie odsetkowym wynosiło 3.50 % w skali roku (0,2 % + 3,3 % = 3,5 %). W pierwszym okresie odsetkowym marża wynosiła 3,30 % zaś w następnych rocznych okresach odsetkowych: 1,25 %. W takim wypadku korzystamy z archiwalnego dokumentu „Wskaźniki cen towarów i usług konsumpcyjnych w czerwcu 2013 r.” tu wybieram: Wzrost cen towarów i usług konsumpcyjnych w czerwcu br., w porównaniu z analogicznym miesiącem ub. roku (wyniósł 0,2 %).

Dziękuję za odpowiedź. Odsetki naliczane są w takim razie tak jak myślałem. Bardzo jasno to wyjaśniłeś. Pozdrawiam serdecznie Grzegorz

Poniższe wyjaśnienie jest mailem, który otrzymałem. Miałeś rację Grzegorz. Dobrze, że czuwasz 🙂 Wzorami mogłoby się wydawać, że miesiąc poprzedni to w przypadku obligacji marcowych to luty. A GUS podaje dane 15-tego danego miesiąca i trzeba cofnąć się jakby 2 miesiące.

Miało być *wzrost inflacji jest negatywny* tam po drugim cytacie

„O tym dowiecie się z następnego artykuł bo przygotowałem ciekawe zestawienie z ostatnich kilkudziesięciu lat” —> Jaki jest link do tego artykułu?

Po konsultacji z Michałem wpis niestety nie powstał.

Witam. Czy dałoby radę jednak przedstawić jakieś wyliczenia odnośnie tego, w jakim miesiącu najlepiej zakupić obligacje? Przypuszczam, że chodziłoby o analizę poziomu inflacji w latach ubiegłych i na tej podstawie określenie, w jakim momencie roku ceny rosły najszybciej? Pozdrawiam

Cześć Tomek!

Kiedyś zrobiłem taką analizę, ale potem Michał przedstawił mi, że jest ona błędna, dlatego jej nie opublikowałem. Masz rację, chodziło o analizę inflacji w ubiegłych lat ze względu na miesiące, niestety konkretów nie mam.